di Roberta Castellarin e Paola Valentini

Le famiglie italiane siedono su una montagna di liquidità. Hanno ben 1.200 miliardi di euro parcheggiati in conti e in altri strumenti cash di breve termine. Si tratta del 30% della ricchezza finanziaria delle famiglie italiane, in base ai dati elaborati da Prometeia a fine 2014. Ed è un numero in continua crescita.

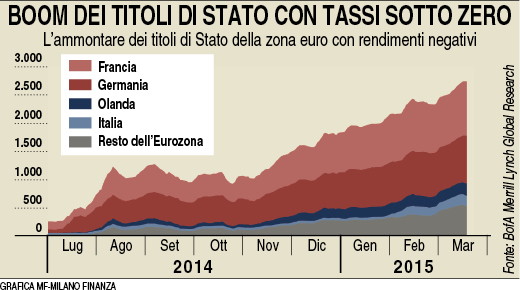

E le stime indicano un ulteriore incremento per l’inizio del 2015. «A gennaio la crescita dei depositi bancari e postali detenuti dalle famiglie è accelerata al 3,6% rispetto al 3,2% di dicembre 2014, a conferma di un trend quasi ininterrotto in atto da marzo dello scorso anno. Una tendenza che corre parallela al crollo dei rendimenti dei titoli di Stato della zona euro, che si è acuito dopo il varo, a marzo, del Qe da parte della Bce. Tanto che in settimana il Tesoro italiano ha collocato per la prima volta Bot a sei mesi con un rendimento pari a zero, che al netto di commissioni diventa anche negativo. E la domanda è stata comunque sostenuta. Bofa Merrill Lynch calcola che nell’Eurozona i rendimenti negativi sul mercato delle obbligazioni governative siano aumentati dai 1.000 miliardi di euro di fine settembre 2014 ai 2 mila miliardi dello scorso febbraio, fino agli attuali 2.800 miliardi sulla scia del Qe della Bce e del perdurare della crisi greca. «Nelle scorse settimane la Svizzera ha piazzato i suoi titoli a 10 anni con un rendimento negativo, al -0,06% e, per un po’, i titoli a due anni spagnoli sono stati scambiati con rendimenti negativi, dal 7% che avevano toccato tre anni fa», fa presente Jon Jonsson, gestore obbligazionario di Neuberger Berman.  Anche la curva dei rendimenti della Germania è negativa fino ai sette anni. «Come indicazione dell’entità del crollo dei rendimenti, consideriamo l’obbligazione portoghese che scadrà a ottobre 2016: tre anni dopo aver superato il 20%, il rendimento è ora intorno a zero», sottolinea il gestore. I fattori chiave che stanno dietro i rendimenti bassi sono forze tecniche. «La Bce si è impegnata in un programma di allentamento monetario da 1.000 miliardi di euro distribuito su 18 mesi. Quando la Fed ha intrapreso i suoi Qe, gli Stati Uniti avevano deficit importanti e la Fed ha comprato meno della metà dell’abbondante offerta di titoli di Stato. I deficit in Europa sono assai meno significativi e la Bce sta acquistando più di tutta la nuova offerta. Questo provoca un impatto molto più pronunciato sui titoli obbligazionari. La decisione della Bce di acquistare titoli a lunga scadenza spiega il sostanziale appiattimento delle curve dei rendimenti dell’eurozona», dice ancora Jonsson.

Anche la curva dei rendimenti della Germania è negativa fino ai sette anni. «Come indicazione dell’entità del crollo dei rendimenti, consideriamo l’obbligazione portoghese che scadrà a ottobre 2016: tre anni dopo aver superato il 20%, il rendimento è ora intorno a zero», sottolinea il gestore. I fattori chiave che stanno dietro i rendimenti bassi sono forze tecniche. «La Bce si è impegnata in un programma di allentamento monetario da 1.000 miliardi di euro distribuito su 18 mesi. Quando la Fed ha intrapreso i suoi Qe, gli Stati Uniti avevano deficit importanti e la Fed ha comprato meno della metà dell’abbondante offerta di titoli di Stato. I deficit in Europa sono assai meno significativi e la Bce sta acquistando più di tutta la nuova offerta. Questo provoca un impatto molto più pronunciato sui titoli obbligazionari. La decisione della Bce di acquistare titoli a lunga scadenza spiega il sostanziale appiattimento delle curve dei rendimenti dell’eurozona», dice ancora Jonsson.

Ma chi compra i titoli con rendimenti negativi? «È probabile che una piccola parte del mercato acquisti queste obbligazioni in modo speculativo, anticipando la caduta dei rendimenti in territorio negativo.

La domanda può anche provenire dalle banche europee che ne hanno bisogno come collaterale di alta qualità, sebbene l’impegno di Draghi nel mantenere il tasso di deposito alla Bce a -0,2% possa incentivarle a detenere liquidità nel caso in cui i rendimenti oltrepassino quel livello», avverte Jonsson, secondo cui è probabile che i fondi passivi che replicano indici continueranno ad acquistare e perfino i gestori attivi con vincoli di tracking error eviteranno sottopesi che potrebbero generare rischio non aggiungendo alfa. «Poi è la volta dei fondi pensione e delle compagnie assicurative che hanno bisogno delle obbligazioni per associarle alle passività o per rispettare requisiti normativi».

La domanda può anche provenire dalle banche europee che ne hanno bisogno come collaterale di alta qualità, sebbene l’impegno di Draghi nel mantenere il tasso di deposito alla Bce a -0,2% possa incentivarle a detenere liquidità nel caso in cui i rendimenti oltrepassino quel livello», avverte Jonsson, secondo cui è probabile che i fondi passivi che replicano indici continueranno ad acquistare e perfino i gestori attivi con vincoli di tracking error eviteranno sottopesi che potrebbero generare rischio non aggiungendo alfa. «Poi è la volta dei fondi pensione e delle compagnie assicurative che hanno bisogno delle obbligazioni per associarle alle passività o per rispettare requisiti normativi».

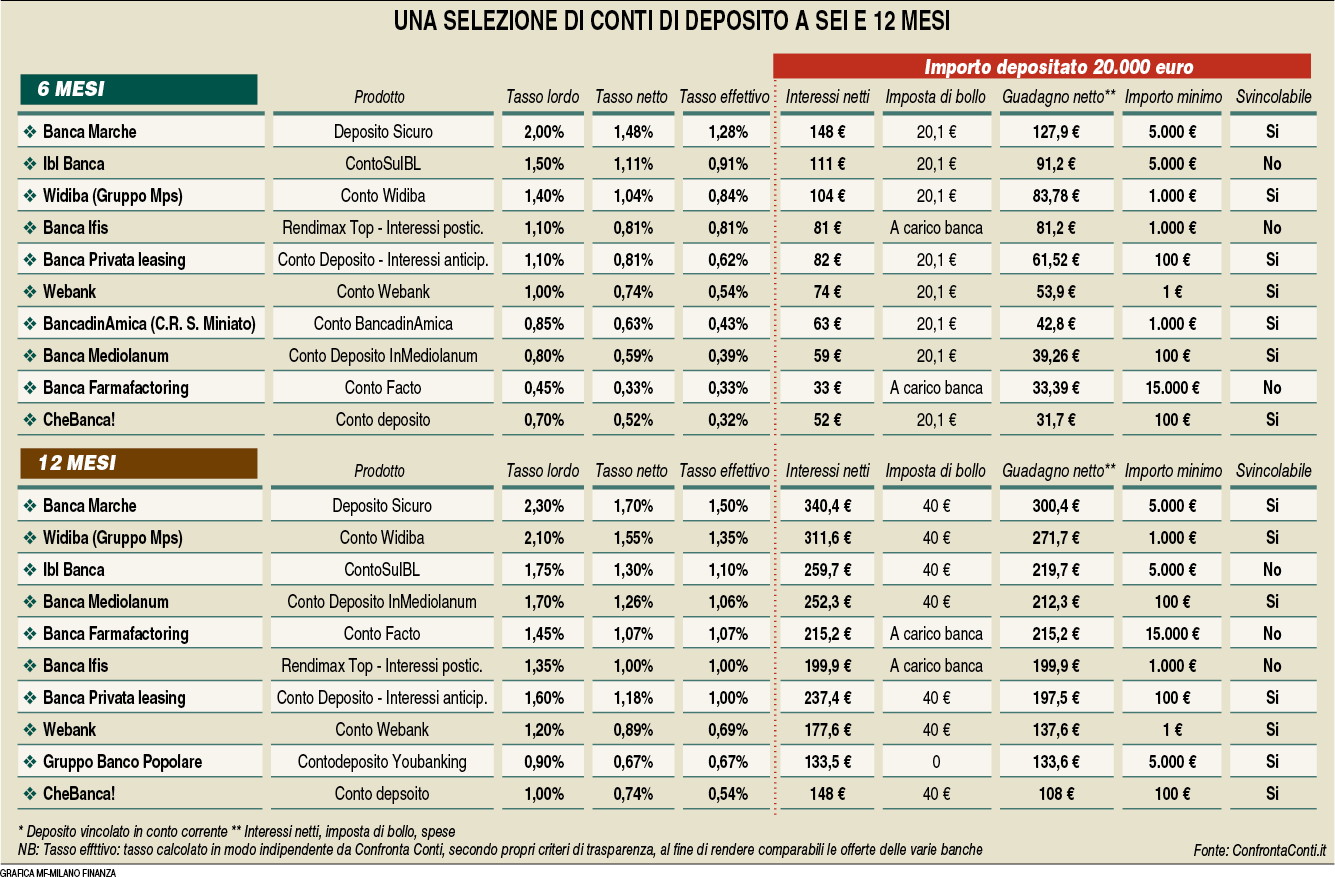

Il problema dei tassi a zero tocca invece da vicino il risparmiatore retail. Che, da sempre abituato a titoli di Stato generosi, fa fatica ad accontentarsi di rendimenti nominali tanto bassi. Perfino i conti di deposito non sono più tanto generosi e nella migliore delle ipotesi offrono fino al 2,3% lordo, che diventa l’1,70% netto, peraltro in forte calo negli ultimi anni sulla scia della riduzione dei tassi.

Non sorprende quindi che l’interesse per i conti di deposito sia calato. «Oggi offrono rendimenti molto più bassi rispetto a due anni fa e gli investitori sono più attirati da altri strumenti, come dimostra la forte raccolta del risparmio gestito», dice Manfredi Urciuoli, responsabile comunicazione di ConfrontaConti.it (gruppo Mutuionline ). A marzo l’industria italiana del risparmio gestito, in base ai dati Assogestioni, ha registrato flussi netti per 23 miliardi, che portano a 52 miliardi il totale da inizio anno. Si tratta del nono trimestre consecutivo in cui il settore mette a segno un risultato positivo. Ed è stato un crescendo, visto che lo scorso anno si era chiuso con una raccolta netta di 133 miliardi, nei soli primi tre mesi del 2015 il risparmio gestito ha raccolto più di un terzo dell’intero 2014. Merito di questo boom sono ancora i fondi aperti, che a marzo hanno raccolto 15,5 miliardi, il che porta i flussi dei primi tre mesi a oltre 36 miliardi, il miglior trimestre degli ultimi 16 anni.

D’altronde durante la fase più acuta della crisi i conti di deposito sono stati considerati da molti risparmiatori come vere e proprie forme di investimento e non solo come un parcheggio del cash. «Ora la situazione è cambiata e gli operatori che offrono rendimenti più alti sono gli istituti che lo possono fare, perché operano in business come la cessione del quinto, il leasing o il factoring, che consentono un maggior costo della raccolta. Un altro caso è rappresentato da alcune reti che in questo modo attirano nuova clientela. Infine ci sono istituti che sul mercato dovrebbero raccogliere a tassi più elevati», aggiunge Urcioli. Anche il vincolo oggi è poco gradito dalla clientela, che inizia a riconsiderare il mattone come possibile forma di impiego.

Di fatto i tassi a zero rendono sempre più propensi gli investitori a correre dei rischi in più pur di ottenere una remunerazione. Mark Haefele, global chief investment officer wealth management di Ubs, si chiede cosa potrebbe accadere in un mondo in cui la liquidità disponibile superasse le opportunità di investimento. Haefele ricorda che una delle domande più frequenti in questo periodo è «cosa posso fare con la mia liquidità». Quello in cui vivono oggi gli investitori è un mondo peculiare, in cui c’è abbondanza di liquidi, ma non è facile trovare opportunità di investimento. Haefele ricorda che l’ex governatore della Fed, Ben Bernanke, diceva che l’attesa di tassi a zero perpetui avrebbe reso appetibile l’idea di appiattire le Rocky Mountains per risparmiare sui costi della ferrovia. In altre parole, se il denaro non costa si inizia a sprecarlo.

Un esempio arriva anche dalla Cina, che dopo un lungo periodo di eccesso di liquidità ora può fare i conti su chi è stato premiato e chi ha perso in questi anni. «Da una parte un surplus di liquidità fa salire il prezzo degli asset, come in Cina è avvenuto per l’immobiliare e per le azioni», sottolinea Haefele, «ma la logica finanziaria deve anche far riflettere sul fatto che i prezzi degli asset finanziari non possono essere scollegati dalla crescita economica. Gli investimenti devono essere volti a realizzare profitti». E per chi vuole investire è meglio non aspettare troppo, altrimenti bisognerà comunque accontentarsi di bassi rendimenti. Almeno finché la Bce continuerà a comprare titoli sul mercato a un ritmo di 60 miliardi di euro al mese. (riproduzione riservata)