Le Gestioni separate mostrano un trend generalizzato decrescente dei tassi lordi di rendimento, alla luce dell’andamento dei mercati finanziari nazionale e internazionale.

Grazie alla contabilizzazione degli attivi a valore di carico, i risultati finanziari risentono in misura inferiore della volatilità finanziaria.

I tassi di rendimento sono principalmente ottenuti dall’alienazione dei relativi cespiti, dall’incasso delle cedole per i titoli a reddito fisso e dai dividendi sui titoli azionari.

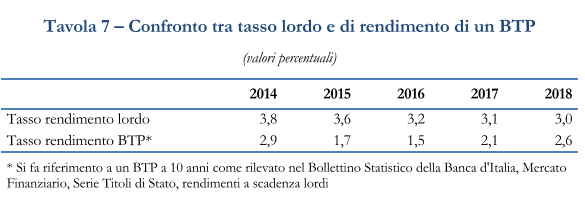

Confrontando il risultato del tasso lordo di rendimento distinto per esercizio con il tasso di rendimento di un Buono del Tesoro Pluriennale a 10 anni, si può rilevare la brusca discesa dei rendimenti del titolo pubblico fino al 2016, con una parziale ripresa nel biennio successivo. Dal canto opposto l’andamento della redditività media per le Gestioni separate evidenzia la peculiarità delle stesse, con un andamento sostanzialmente indipendente dalle oscillazioni dei mercati, dovuto alla valutazione condotta al costo storico con le uscite degli attivi sempre realizzate per alienazione.

Le garanzie finanziarie

La garanzia finanziaria rappresenta l’esposizione per le imprese, che devono ottenere dagli

investimenti operati sulle Gestioni separate almeno il tasso garantito in polizza. Si determina così una rivalutazione minima garantita che, nel linguaggio delle opzioni finanziarie, esprime il cumulo della garanzia di minimo incrementata dell’eventuale differenza positiva tra il rendimento a scadenza e il minimo garantito.

Le particolari modalità di contabilizzazione risultano di particolare utilità per gli investimenti a fronte degli impegni delle polizze rivalutabili. Tuttavia si evidenzia la difficoltà del comparto in quanto i tassi di rendimento degli ultimi anni, al netto della quota trattenuta riescono con difficoltà a raggiungere il tasso garantito.

Allo stato attuale sussistono tre tipologie di rendimento minimo garantito:

1. prestazione calcolata sulla base di un rendimento consolidato annualmente (consolidamento annuale);

2. prestazione calcolata sulla base di un tasso di rendimento medio annuo a scadenza (best – of);

3. liquidazione periodica di rendimenti minimi nel corso della durata contrattuale (cedola

periodica).

L’analisi aggregata riportata nella Fig. 6, evidenzia come nell’arco degli ultimi cinque esercizi si siano ridotte le garanzie offerte dalle imprese. Le riserve tecniche delle polizze con garanzia superiore allo 0% si sono progressivamente ridotte, mentre il peso delle garanzie pari allo 0% si è quasi triplicato, passando dal 14% al 40%.

Di seguito si riporta l’analisi per ciascuna delle tre modalità di rendimento minimo garantito: il consolidamento annuale, il best – of e la cedola periodica.

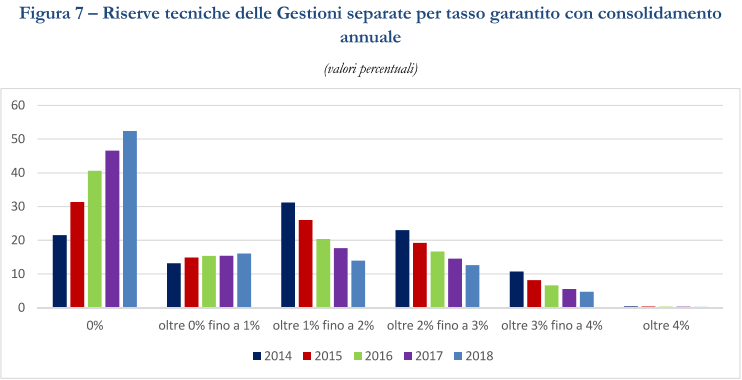

Il rendimento consolidato annualmente, riportato nella Fig. 7, è la modalità di garanzia più diffusa sul mercato delle polizze rivalutabili, pari al 65% (333 miliardi di euro) delle riserve tecniche. Tra il 2014 e il 2018 si riducono le garanzie superiori all’1%, mentre cresce il peso di quelle pari allo 0%, che passa dal 21,5% a oltre il 50%.

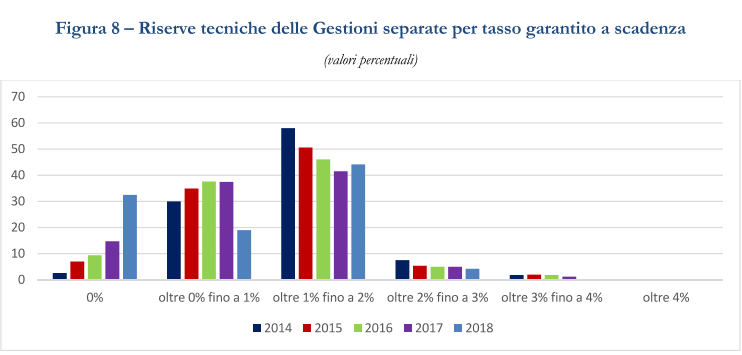

Le polizze con tasso garantito a scadenza (best-of), riportate nella Fig. 8, utilizzano una modalità di garanzia affermatasi recentemente a causa dell’abbassamento delle redditività degli investimenti. Tale modalità riguarda polizze con il 13% (69 miliardi di euro) del totale delle riserve tecniche delle Gestioni.

Si evidenzia il rilevante incremento per la garanzia dello 0%, cresciuta dal 3% del 2014 al 32% del 2018, accompagnata dal decremento delle garanzie tra 0% ed 1% e tra 1% e 2%, diminuite, rispettivamente, dal 30% al 19% e dal 58% al 44%.

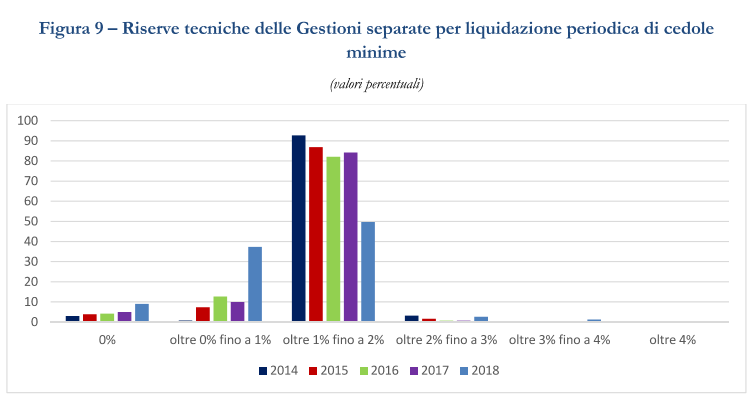

Nel caso delle polizze che garantiscono la liquidazione periodica di una cedola minima, la ripartizione per tasso garantito delle riserve tecniche (Fig. 9), pari nel complesso al 22% del totale (115 miliardi di euro), evidenzia un rilevante incremento delle Gestioni con cedola minima fino all’1%, dal 4% del 2014 al 47% del 2018, mentre le riserve con cedola garantita sopra l’1% si riducono dal 96% al 53%.

Le imprese vita, oltre a trattenere tra i caricamenti espliciti sul premio un importo a fronte delle spese di gestione, prelevano dal tasso di rendimento periodico della Gestione separata una quota percentuale. Nel caso di prodotti più recenti, il contratto riconosce all’assicurato l’intero tasso, dal quale si detrae una quota fissa.

Il confronto tra il rendimento trattenuto e quello lordo realizzato in termini percentuali, evidenzia che:

– il rendimento trattenuto è pari a circa l’1% annuo, stabile tra il 2014 e il 2018;

– il rapporto tra il rendimento trattenuto e quello lordo realizzato risulta crescente, passando dal 28% nel 2014 al 34% nel 2018.

Fonte: IVASS