di Paola Valentini

Con un debito pubblico che resta stabilmente sopra i 2 mila miliardi di euro, molto elevato rispetto al pil, l’Italia non ha molti margini di manovra anche sul fronte della previdenza. Non a caso le proposte di revisione della legge Fornero, che a fine 2011, nel pieno della crisi dello spread, ha spostato in avanti l’età della pensione introducendo il metodo di calcolo contributivo per tutti, sono per ora rimasti inattuate.

Oggi il differenziale con il Bund è rientrato sotto i livelli di guardia anche per effetto dell’ombrello protettivo della Bce, che si aggiunge al processo di riforme intrapreso dagli ultimi governi. E questo è accaduto nonostante il debito pubblico non sia sceso rispetto a quattro anni fa, quando l’Italia era finita nel mirino degli attacchi speculativi e lo spread era volato alle stelle. Questo però non vuol dire che l’Italia sia al riparo da nuovi possibili aumenti del rischio Paese. Non a caso Keith Wade, capo economista del gruppo inglese, nell’ultima conferenza europea che si è tenuta nella City a metà novembre scorso nella sede di Schroders ha sottolineato che «c’è preoccupazione per il debito pubblico elevato dell’Italia» e che il Paese «non mostra segni di ripresa rispetto ad altri Stati europei», citando la Spagna che invece ha recuperato di più in termini di pil reale dalla crisi del 2008.

Oggi il differenziale con il Bund è rientrato sotto i livelli di guardia anche per effetto dell’ombrello protettivo della Bce, che si aggiunge al processo di riforme intrapreso dagli ultimi governi. E questo è accaduto nonostante il debito pubblico non sia sceso rispetto a quattro anni fa, quando l’Italia era finita nel mirino degli attacchi speculativi e lo spread era volato alle stelle. Questo però non vuol dire che l’Italia sia al riparo da nuovi possibili aumenti del rischio Paese. Non a caso Keith Wade, capo economista del gruppo inglese, nell’ultima conferenza europea che si è tenuta nella City a metà novembre scorso nella sede di Schroders ha sottolineato che «c’è preoccupazione per il debito pubblico elevato dell’Italia» e che il Paese «non mostra segni di ripresa rispetto ad altri Stati europei», citando la Spagna che invece ha recuperato di più in termini di pil reale dalla crisi del 2008.

Se a questo scenario si aggiunge che il capitolo pensioni resta un’ingente fonte di spesa per l’Italia (e anche per i singoli cittadini, visto che secondo i dati Ocse l’Italia è il Paese dove il prelievo per contributi dallo stipendio è il più elevato, ben il 33%), si comprende che per i futuri pensionati si prospettano assegni destinati a essere molto meno generosi rispetto al passato.

Il metodo di calcolo contributivo delle pensioni infatti lega direttamente la crescita del montante accumulato alla crescita del pil. E un’economia che, come quella italiana, è appena uscita dalla recessione ma soffre ancora, produrrà pensioni che cresceranno poco o nulla, come è accaduto lo scorso anno e quello che si sta per chiudere. La legge Dini di riforma delle pensioni del 1995 prevede che i contributi versati vengano rivalutati in base alla media quinquennale del pil nominale, ovvero la capacità di un Paese di far girare la propria economia. E per via della decrescita degli ultimi anni nel 2015, per la prima volta dalla legge Dini del 1995 il tasso di rivalutazione dei montanti contributivi per il calcolo delle pensioni col sistema contributivo è risultato negativo.

Il metodo di calcolo contributivo delle pensioni infatti lega direttamente la crescita del montante accumulato alla crescita del pil. E un’economia che, come quella italiana, è appena uscita dalla recessione ma soffre ancora, produrrà pensioni che cresceranno poco o nulla, come è accaduto lo scorso anno e quello che si sta per chiudere. La legge Dini di riforma delle pensioni del 1995 prevede che i contributi versati vengano rivalutati in base alla media quinquennale del pil nominale, ovvero la capacità di un Paese di far girare la propria economia. E per via della decrescita degli ultimi anni nel 2015, per la prima volta dalla legge Dini del 1995 il tasso di rivalutazione dei montanti contributivi per il calcolo delle pensioni col sistema contributivo è risultato negativo.

In ogni caso si è stabilito di non svalutare i montanti e di porre il coefficiente pari a uno, garantendo l’invariabilità dei contributi versati. Anche il dato di capitalizzazione da utilizzare per la rivalutazione del montante nel 2016 non subirà alcuna decurtazione.

Pil a parte, non bisogna dimenticare che sui sistemi previdenziali di tutto il mondo, Italia compresa, pesa la tendenza demografica dell’invecchiamento della popolazione. Un fenomeno che comporta un numero superiore di pensioni da corrispondere facendo leva su un numero inferiore di lavoratori attivi. In Italia bisogna inoltre aggiungere l’elevata disoccupazione giovanile e la presenza di carriere flessibili e precarie, che impediscono ai giovani di accumulare contributi adeguati.

Nel frattempo l’età della pensione si è spostata sempre più avanti. In Italia da ultima è stata la riforma Fornero del 2011 a far avanzare l’asticella per ritirarsi dal lavoro, appunto per via della maggior speranza di vita. Recentemente lo stesso presidente dell’Inps, Tito Boeri, ha lanciato un serio allarme sulle pensioni per i trentenni di oggi. «Nell’ipotesi di un tasso di crescita del pil dell’1%», ha spiegato Boeri, «molti dovranno lavorare anche fino a 75 anni per andare in pensione, e avranno prestazioni mediamente del 25% più basse. Avremo problemi seri di adeguatezza, che non potranno che aumentare nel caso di una crescita economica minore. Questo aprirà anche un problema molto serio di povertà per chi perderà il lavoro prima dei 70 anni».

Boeri ha presentato delle simulazioni Inps secondo le quali chi è nato nel 1980 riscuoterà mediamente nel 2050 una pensione pari a 1.593 euro, contro un importo medio di 1.703 euro ricevuto mediamente nel 2015 da chi è nato nel 1945. «Occorre inoltre tenere conto», ha spiegato Boeri, «del fatto che chi è in pensione attualmente sta ricevendo la pensione per un periodo molto più lungo rispetto a chi la riceverà in futuro».

«Con le regole del sistema contributivo, le persone che non raggiungono un certo ammontare di prestazione prima dell’età pensionabile rischiano di non avere alcun reddito. È un problema molto serio che riguarda i giovani. Parliamo della generazione nata intorno al 1980», ha aggiunto Boeri, «persone che avranno 70 anni nel 2050 quando, nell’ipotesi di un tasso di crescita del pil dell’1%, molti dovranno lavorare anche fino a 75 anni». Perciò, ha aggiunto Boeri, «se l’economia italiana non cresce almeno dell’1% all’anno e non c’è non un processo di maggiore stabilizzazione del lavoro, iniziando con prospettive di carriera più lunghe e senza tutte le interruzioni che contraddistinguono spesso con i contratti temporanei o precari, ci potrebbero essere problemi molto seri in futuro».

I dati forniti da Boeri coincidono con le simulazioni realizzate per MF-Milano Finanza da Progetica, società indipendente di consulenza finanziaria, che per i giovani di 20, 25, 30 e 35 anni ha calcolato importo della pensione e assegno atteso.

«Le principali variabili che influenzano il momento di entrata in pensione sono due, spiega Andrea Carbone di Progetica, «l’aumento della speranza di vita e il profilo reddituale». Chi infatti «avrà una pensione inferiore a 1,5 volte l’assegno sociale dovrà andare in pensione fino a sette anni più tardi di chi avrà una pensione superiore a 2,8 volte l’assegno sociale (tabella in pagina). Tale regola vale solo per i lavoratori contributivi che hanno iniziato a lavorare dal 1996 in poi. «Le forchette sul momento della pensione pertanto, sommando i due effetti, sono molto elevate: per un 35enne si andrebbe dai 65 anni e 6 mesi ai 75 anni e 9 mesi. Per chi è ancora più giovane, un ventenne, il sommarsi di una bassa contribuzione e di un elevato aumento della speranza di vita potrebbero portare addirittura l’estremo superiore della forchetta a oltre 78 anni», avverte Carbone. Per quanto riguarda l’importo della pensione, dalle simulazioni di Progetica emerge che i dipendenti sarebbero mediamente intorno al 56%, mentre gli autonomi al 41%. «Tuttavia questi tassi di sostituzione sono basati su lunghe carriere continuative, oltre 45 anni di contribuzione», prosegue Carbone, «se vi fossero periodi di inoccupazione o precariato gli importi delle pensioni potrebbero naturalmente scendere». Si andrà dunque in pensione sempre più tardi, ma questo non sempre significa che si percepirà la pensione per meno anni rispetto al passato. «Un lavoratore italiano che va in pensione oggi in media ha davanti a sé circa 18 anni da trascorrere in quiescenza. Se tornassimo indietro agli anni Settanta, quando l’età pensionabile per gli uomini era fissata a 60 anni, contro i 65 anni di oggi, il periodo sarebbe stato di circa 16 anni. Grazie all’allungamento delle aspettative di vita, la durata del periodo di pensionamento si sta dunque allungando», spiega Allianz nell’Atlante Globale delle pensioni 2015. Questi anni sono un fattore da pianificare, cosicché non si trasformino in un onere sulle spalle di ciascun pensionato. E nella previdenza, prima si inizia meglio è. Così, l’idea di mettere sotto l’albero una pensione si rivela un regalo doppiamente utile. Serve a costruire una rendita di scorta per integrare la pensione pubblica, che come detto è diventata sempre più incerta nell’ammontare dipendendo dai contributi versati e da variabili non controllabili come la crescita dell’economia, a differenza di quanto accadeva nel metodo retributivo con cui si era invece certi di ricevere una percentuale dell’ultimo stipendio. Inoltre, donare un piamo di risparmio a un figlio o nipote permette di partire il prima possibile nell’accumulo per sfruttare al massimo l’effetto della capitalizzazione degli interessi, ovvero del calcolo degli interessi sugli interessi precedentemente ottenuti. «Pochi euro al giorno o al mese, moltiplicati per molti giorni e con il tocco magico della capitalizzazione composta, possono trasformarsi in cifre importanti. Gli effetti moltiplicatori in particolare, si fanno sempre più decisivi man mano che si allunga il periodo dell’accumulazione del risparmio», spiegano gli esperti diAnima Sgr. Grazie alla capitalizzazione, per esempio, mille euro investiti al 5% netto all’anno diventano 1.630 (anziché 1.500) dopo 10 anni, ben 2.650 dopo 20 anni e oltre 4.320 dopo 30 anni. In quest’ultimo caso, addirittura, gli interessi sugli interessi sono superiori a quelli sul capitale.

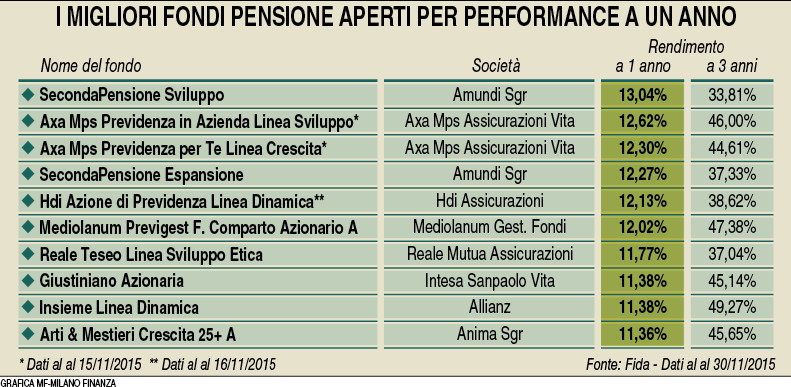

Fondi pensione. Tra gli strumenti da individuare per confezionare un investimento di lungo termine ci sono innanzitutto i fondi pensione (si vedano box in pagina 23 e 24). Fondi negoziali, aperti o polizze pip offrono la possibilità di iscrivere i familiari a carico e godono di una serie di vantaggi fiscali, come il prelievo sui rendimenti al 20% al posto del 26% degli altri prodotti finanziari e l’esenzione dall’imposta di bollo dello 0,2%. Inoltre i contributi versati ogni anno fino a 5.164 euro sono deducibili, compresa la quota relativa ai familiari a carico. La deduzione massima comporta un risparmio fiscale che oscilla tra 1.187 e 2.220 euro (col versamento annuo di 5.164 euro). Ma dalla loro hanno una certa rigidità. È possibile ottenere il riscatto o l’anticipazione dei soldi sul fondo pensione solo a determinate condizioni. E dal punto di vista della tassazione è più conveniente chiedere la prestazione al raggiungimento dei requisiti di pensionamento. In alcuni casi viene considerata un’età pensionabile convenzionale uguale a quella dei dipendenti privati.

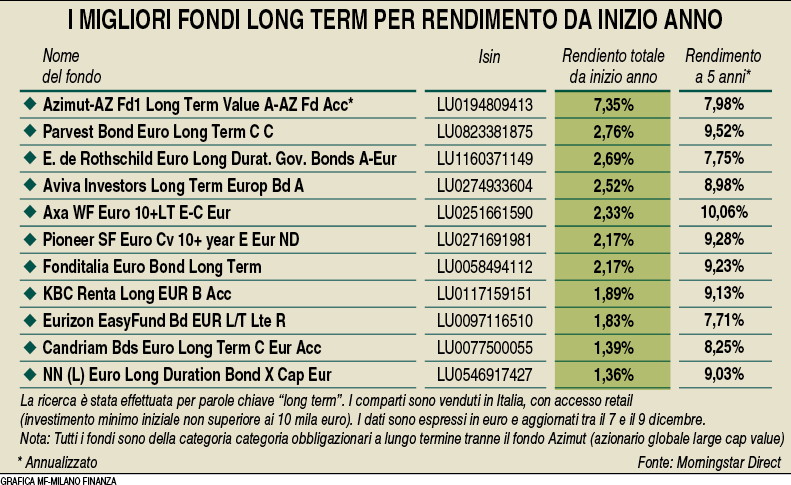

Le obbligazioni perpetue. Dette anche perpetual bond, questi titoli sono obbligazioni che non hanno una scadenza e quindi senza rimborso finale del capitale che però assicurano il pagamento di un tasso di interesse fisso a tempo indeterminato. Forma ibrida fra i tradizionali bond e le azioni, danno all’obbligazionista la possibilità di ottenere rendimenti molto alti rispetto ai tassi di mercato ma il loro prezzo è suscettibile delle influenze dei tassi e delle prospettive future e dalla qualità dell’emittente. Inoltre, le emissioni di bond perpetui in Europa hanno un taglio minimo di accesso molto elevato (100 mila euro). Negli Usa sono invece più diffusi i bond perpetui con soglia di accesso da mille dollari, quindi più a portata del retail. Motivo per cui nella tabella a pagina 22 sono stati indicati bond perpetui non europei. Ci sono poi i titoli a scadenza di lunghissimo termine. E qui entrano in gioco anche i Btp italiani, che presentano rendimenti accettabili in una fase in cui nelle scadenze più brevi prevalgono i tassi attorno allo zero. Non mancano emissioni sovranazionali come quelle della Bei.

Polizze vita. Altro strumento da considerare sono le polizze vita, che hanno dalla loro una serie di punti di forza sul fronte fiscale come l’esenzione dell’imposta di bollo dello 0,2% (per le sole polizze tradizionali di ramo I) e l’assenza di imposta di successione sui capitali trasmessi ai beneficiari in conseguenza della morte dell’assicurato. È inoltre previsto il differimento dell’imposta sui rendimenti (con aliquota del 26% per i redditi prodotti dopo il 1° luglio 2014) al momento del disinvestimento (scadenza della polizza o riscatto). Inoltre, in caso morte fino allo scorso anno la tassazione dei rendimenti non era prevista. Ma con la legge di Stabilità 2015 dal 1° gennaio di quest’anno anche per il caso di morte è scattato il prelievo del 26% (per i redditi maturati dal 1° luglio 2014) e l’esenzione riguarderà soltanto il maggior capitale corrisposto a copertura del rischio morte.

Risparmio postale. In Posta gli strumenti classici dedicati all’accumulo per il lungo termine sono i libretti postali e i buoni fruttiferi. Non hanno più i rendimenti interessanti di una volta, ma hanno dalla loro l’assenza di commissioni. I libretti di risparmio intestati ai minori, per esempio, prevedono un tasso lordo dello 0,75% (tassato al 26% e con imposta di bollo fissa di 34,2 euro per giacenze oltre i 5 mila euro). L’ultima edizione di buoni postali fruttiferi dedicati ai minori presenta per un neonato che compirà 18 anni tra dicembre 2032 e gennaio 2033 un tasso netto a scadenza dell’1,57% (l’aliquota sui rendimenti è del 12,5% e il bollo dello 0,2% si paga solo per buoni con valore di rimborso oltre i 5 mila euro).

Investimenti tematici. Un profilo trasversale ai singoli strumenti è quello dei filoni d’investimento legati a tendenze di lungo termine, come quelli individuati Ubs. «Al di là del 2016, il contesto degli investimenti continuerà a essere funzione di temi di lungo termine. Ne è un chiaro esempio il deterioramento delle dinamiche demografiche negli Stati Uniti, in Giappone, in Europa e in Cina, che può frenare le prospettive dei mercati finanziari nei prossimi anni o decenni», spiega Mark Haefele, global chief investment officer di Ubs Wealth Management. I tassi di risparmio dovrebbero diminuire man mano che gli anziani attingono alle proprie disponibilità, riducendo l’abbondante liquidità che ha dato sostegno ai listini. «Un bacino più ridotto di giovani lavoratori potrebbe negoziare stipendi più alti, facendo salire l’inflazione e i tassi d’interesse», avverte Haefele. (riproduzione riservata)