Mercato

I risultati dei bilanci assicurativi paiono in contro tendenza rispetto al calo del PIL. Il vero nemico è la crisi finanziaria. La crisi economica minaccia fortemente la sopravvivenza di molti intermediari

Autore: Fausto panzeri

ASSINEWS 247: novembre 2013

In tempo di crisi economica le aziende, nel loro complesso, riducono i fatturati e conseguentemente diminuiscono gli utili o in molti casi dichiarano perdite. Parrebbe un assioma, ma dalla lettura dei bilanci assicurativi questa verità non è affatto dimostrata.

Vi sono infatti dei comparti industriali quali quelli della meccanica e dell’edilizia che non si sottraggono a questa enunciazione salvo i casi assai rari di aziende che hanno la capacità di esportare i propri prodotti e servizi.

Senza dubbio anche il settore finanziario e bancario hanno accusato un sensibile calo di redditività.

Per le assicurazioni, invece, le cose sono andate diversamente. Nella nostra analisi abbiamo messo sotto la lente i bilanci a partire dal 2007, sino ad arrivare al 2013: un esercizio ancora in corso, ma per il quale abbiamo azzardato delle previsioni, tenendo conto dell’andamento nel primo semestre. ![]() CONTENUTO A PAGAMENTO

CONTENUTO A PAGAMENTO

Il contenuto integrale di questo articolo è visualizzabile solo dagli abbonati a Non sei abbonato?

Non sei abbonato?

Scopri i piani di abbonamento

Sei già abbonato? Effettua il login nel modulo sottostante

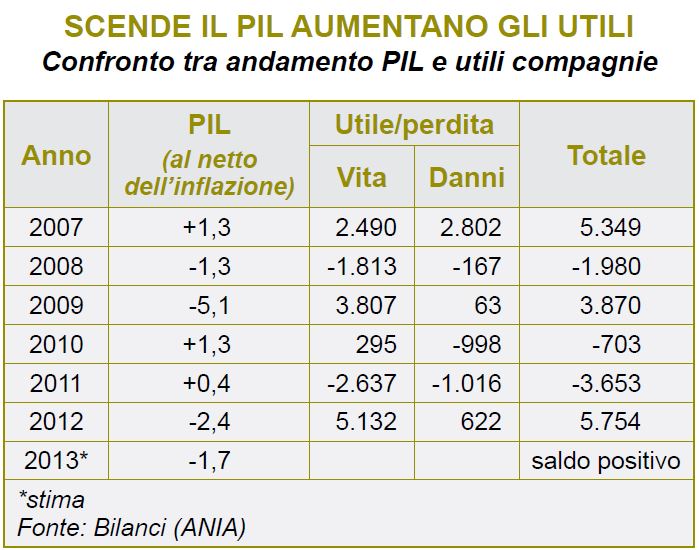

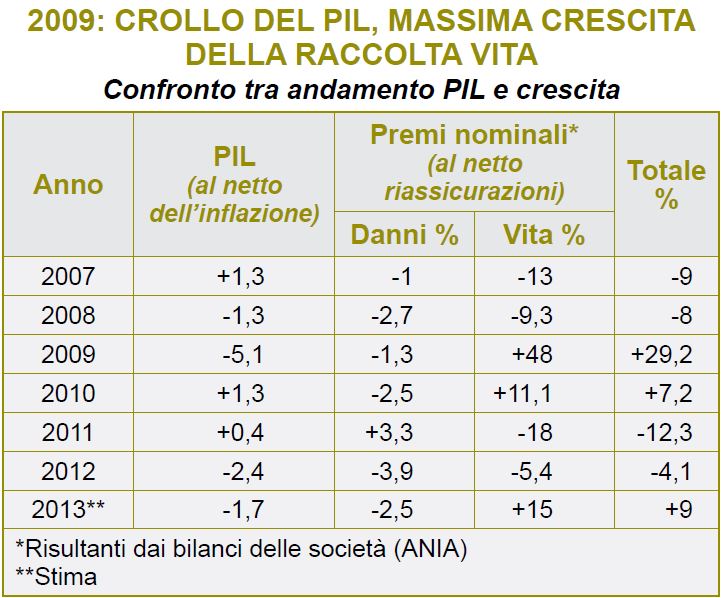

In questi sette anni il PIL italiano ha complessivamente denunciato una flessione del 7,5%, con tre annualità lievemente positive e quattro annualità negative. I bilanci assicurativi nel loro complesso, nel medesimo periodo, hanno invece espresso utili complessivi per 8.637 milioni, senza tener conto del 2013 che dovrebbe fornire un significativo incremento a questo importo. Non solo! Gli anni in cui il PIL è maggiormente retrocesso: 2009 (-5,1) e 2012 (-2,4) i bilanci hanno espresso utili per 3.870 milioni e 5.754 milioni. Verrebbe da pensare che la pressione del PIL giova notevolmente alla salute economica delle compagnie di assicurazione. Così non è per davvero poiché è indubitabile che un lungo periodo di stagnazione non può certo giovare al benessere delle imprese.

È però vero che la vera minaccia per le compagnie è rappresentata dalla instabilità dei mercati finanziari. Non è infatti un caso che i due esercizi peggiori, in termini di risultato, siano stati il 2008 (-1.980), anno in cui si verificò il default di Lehman Brothers con il conseguente sconvolgimento dei mercati finanziari, e il 2011 (-3.653 milioni) allorquando lo spread tra Titoli di Stato italiano e i bund toccò i 570 punti. Va inoltre sottolineato che nei due anni sopra citati il PIL è stato lievemente negativo (-1,3%) nel 2008 e in modesta crescita (+0,4) nel 2011. Il bilancio complessivo del settore assicurativo subisce quindi le crisi finanziarie molto più di quelle economiche per la semplice ragione che il ramo vita è preponderante rispetto ai danni. Bastano poche cifre a sottolineare questa realtà. Gli attivi destinati alla copertura delle riserve tecniche nel ramo vita ammontano a 427 miliardi, mentre nei danni (riserve sinistri e riserve premi) ammontano a 66,7 miliardi. Questi dati sono riferiti al 2013, ma sono sostanzialmente analoghi a quelli degli anni precedenti.

Ciò significa che una perdita di valore del 2% sul portafoglio obbligazionario che rappresenta il 64% del totale può generare un’autentica voragine nei conti del vita. Per quanto riguarda i rami danni, invece, non ci stanchiamo mai di ribadire che i risultati di bilancio sono sostanzialmente determinati dall’auto. E così, benché nel biennio 2010/2011 il PIL abbia registrato una crescita i conti dei danni hanno chiuso in rosso per un miliardo circa in entrambi gli anni. Come l’auto ha cambiato registro il segno più è ritornato per 622 milioni nel 2012 e con ogni probabilità gli utili saranno ancora maggiori nel 2013.

Tutto questo è avvenuto anche a causa della crisi economica che ha ridotto drasticamente le percorrenze annue chilometriche delle autovetture, con indubbi benefici per la frequenza sinistri. Il fattore più importante, quindi, risiede nella diminuzione del costo dei sinistri, determinata dal calo della frequenza e, per quanto riguarda il 2012, dalla nuova regolamentazione relativa alle micro permanenti.

Nel 2013 le tariffe sono scese del 5% circa, ma il saldo tecnico dovrebbe restare positivo. È probabile che un più deciso intervento contro le frodi e un’armonizzazione dei criteri per la liquidazione dei punti di invalidità permanente, anche gravi, comporti un ulteriore diminuzione del costo dei sinistri con la contestuale riduzione dei premi pagati dagli assicurati. Sotto questo profilo il futuro, a breve termine, delle compagnie parrebbe orientato al bel tempo. Ma l’ottimismo sarebbe illusorio se non venisse accompagnato da un rinnovato impegno da parte degli assicuratori italiani. Bisogna infatti ricordare che del mancato sviluppo delle imprese, congiunto ad un possibile, e per molti versi auspicabile, riduzione delle tariffe auto discenderà una crisi assai accentuata per l’intero settore distributivo. Gli intermediari non beneficiano, se non in minima parte, del miglioramento dei saldi tecnici e possono contare pressoché esclusivamente sui ricavi provvigionali. A fronte di ricavi in diminuzione e costi non comprimibili molte agenzie hanno ormai intaccato la soglia di sopravvivenza e guardano al futuro con crescente pessimismo.

L’abolizione del tacito rinnovo, la dematerializzazione dei contrassegni che renderà sempre meno visitate le agenzie e l’avvento della polizza auto standard e della home insurance metteranno in seria discussione l’utilità di quelle agenzie che campano in larghissima misura sulle polizze auto e sul servizio reso agli assicurati in questo settore.

Si tratta quindi di ripensare all’attività di migliaia di operatori che nel breve volgere di un quinquennio rischierebbero di diventare obsoleti come è accaduto per i dischi in vinile nei confronti dei CD. In questo caso però non stiamo parlando di materiali, ma di uomini e spesso di famiglie che possono adeguarsi ai nuovi ruoli con un idoneo percorso formativo. Questo ci sembra l’impegno prioritario che imprese e agenti dovranno affrontare per non disperdere un capitale umano che in molti anni ha svolto con dignità e decoro la propria professione.

[/membeship-mensile]