Le insurtech, innovatori tecnologici nei processi del business assicurativo, sono un buon osservatorio per analizzare le tendenze della digitalizzazione nella catena del valore del settore, secondo Swiss Re.

L’ultimo studio sigma, “The economics of digitalisation in insurance“ ha rilevato che i riassicuratori investono in circa un terzo delle insurtech attive oggi, soprattutto in start-up che agiscono come agenti generali (MGA), assicuratori digitali, aggregatori e coloro che si concentrano sul miglioramento dei canali di distribuzione.

Gli assicuratori tradizionali collaborano con le insurtech per acquisire una conoscenza precoce delle opportunità offerte dalle nuove tecnologie e per accedere a nuovi talenti.

La ricerca rileva che a marzo di quest’anno, 31 dei 50 maggiori ri/assicuratori (per asset) hanno investito in insurtech. La portata dell’impegno sarebbe probabilmente più elevata se consideriamo le insurtech con le quali i ri/assicuratori sono partner o clienti.

Gli investimenti da soli, tuttavia, non sono garanzia di successo dell’integrazione nei processi esistenti. Come per qualsiasi investimento strategico, gli assicuratori devono garantire una collaborazione efficace, in particolare laddove la cultura e le pratiche lavorative potrebbero non essere in linea.

Sette anni fa, una prima ondata di interesse per gli investimenti nelle insurtech riguardava principalmente il campo della tecnologia di distribuzione. L’interesse attuale è rivolto alla tecnologia che può essere utilizzata per migliorare la qualità della sottoscrizione. Questi includono una nuova generazione di MGA che spesso sono i primi ad adottare il digitale rispetto agli operatori tradizionali, utilizzando dati e tecnologia come strumento vantaggio competitivo per ridurre perdite e spese.

I riassicuratori lavorano con diverse MGA che hanno accesso ai dati relativi al rischio, ma non sempre ai dati storici sui sinistri, di cui dispongono invece i vettori tradizionali.

La proposta di valore è la combinazione dei due, per sviluppare modelli di rischio o di rating migliori per la selezione e la gestione del rischio.

Gli assicuratori digitali full-stack sono pienamente autorizzati, regolamentati e mantengono un capitale di solvibilità. Questi cosiddetti disgregatori si concentrano su nicchie in cui gli assicuratori principali non competono pesantemente, soprattutto perché le dimensioni delle polizze sono ridotte, ad es. affittuari e assicurazione per animali domestici. Alcuni di questi assicuratori hanno lanciato offerte pubbliche (IPO), ma da allora i prezzi delle azioni sono crollati pesantemente. Ciò probabilmente riflette le preoccupazioni degli investitori riguardo ad un’espansione redditizia, data la forte spesa in marketing, l’elevata attività di catastrofi naturali e l’inflazione nel settore immobiliare e automobilistico.

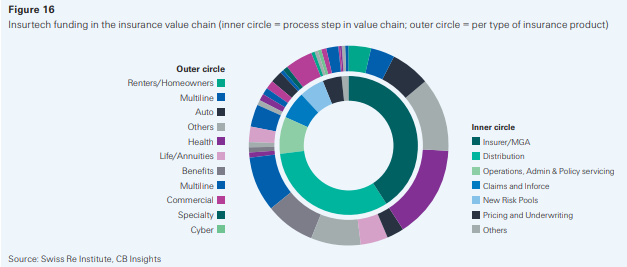

Un pilastro degli investimenti nell’insurtech, tuttavia, rimane nell’area della distribuzione, in particolare nei canali che migliorano il coinvolgimento e la soddisfazione degli assicurati, a volte definiti in senso lato come “user experience” o “UX”. Quasi un terzo degli investimenti nelle start-up insurtech sono nel campo della distribuzione (Figura 16). Gli assicuratori affermati utilizzano le migliori pratiche apprese da queste iniziative, e potrebbe essere che gli operatori tradizionali presto supereranno le insurtech in termini di coinvolgimento digitale con i clienti, almeno negli Stati Uniti.

Da un sondaggio condotto quest’anno è emerso che, mentre le insurtech offrono una migliore ricerca di informazioni sulle polizze, gli assicuratori tradizionali sono più bravi nel migliorare il percorso del cliente, inclusa la facilità di effettuare pagamenti digitali, individuare informazioni di contatto e aggiornamento del proprio profilo.