di Roberta Castellarin e Paola Valentini

Trasformare gli italiani in un popolo di cicale non è un’impresa semplice. Basta dare un’occhiata ai dati Bankitalia sullo stock di ricchezza privata (immobiliare e finanziaria), che ammonta a oltre 8 mila miliardi. Ma non solo. Nonostante la recessione e l’elevato tasso di disoccupazione i risparmi sono tornati a crescere nell’ultimo anno anche dal punto di vista dei flussi.  A fronte di una sempre maggiore incertezza sul futuro dell’economia la tentazione di preferire i risparmi ai consumi è alta. E così probabilmente una parte dei lavoratori che potranno avere il Tfr in busta paga si chiederà: dove posso investirlo? Se nel 2007 durante il periodo dei sei mesi del silenzio assenso che davano la possibilità ai lavoratori di aderire ai fondi pensione la scelta era tra due sole opzioni, in questo caso il ventaglio di possibilità diventa veramente ampio.

A fronte di una sempre maggiore incertezza sul futuro dell’economia la tentazione di preferire i risparmi ai consumi è alta. E così probabilmente una parte dei lavoratori che potranno avere il Tfr in busta paga si chiederà: dove posso investirlo? Se nel 2007 durante il periodo dei sei mesi del silenzio assenso che davano la possibilità ai lavoratori di aderire ai fondi pensione la scelta era tra due sole opzioni, in questo caso il ventaglio di possibilità diventa veramente ampio.

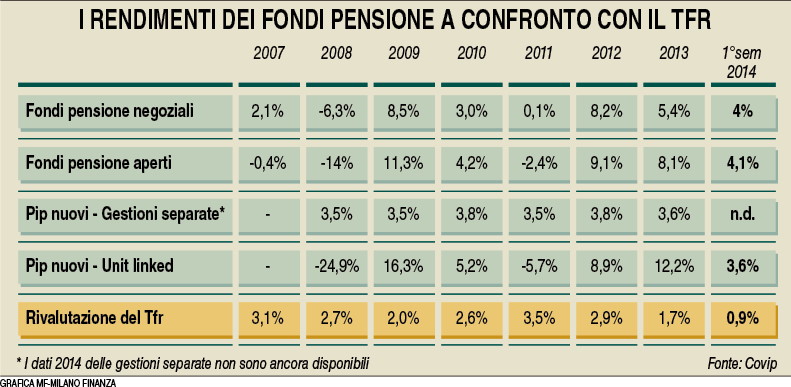

Così, da quando il presidente del Consiglio Matteo Renzi ha annunciato un possibile intervento affinché il 50% del Tfr potesse essere da subito disponibile in busta paga, in molti è scattata la domanda: «Cosa potrei farne?». E ancora una volta il pensiero è andato al futuro incerto e quindi alla necessità di creare un tesoretto da utilizzare in caso di bisogno. La stessa funzione con cui di fatto era nato il trattamento di fine rapporto nel 1927, con una legge che stabiliva il diritto del lavoratore a un’indennità proporzionata agli anni di servizio svolti.  Una successiva legge del 1982 dava forma al Tfr che tuttora conosciamo, ossia l’accantonamento di circa un mese di stipendio all’anno rivalutato, su base composta, al 31 dicembre di ogni anno, con applicazione di un tasso costituito dall’1,5% in misura fissa e dal 75% dell’aumento dell’indice dei prezzi al consumo per le famiglie di operai e impiegati, accertato dall’Istat, rispetto al mese di dicembre dell’anno precedente. Per quest’anno il coefficiente si è attestato da gennaio ad agosto all’1,28% per cui sarà poco sopra l’1,5% a fine anno vista l’attuale situazione di deflazione. Con questo benchmark deve pertanto confrontarsi chi vuole usare il Tfr per fare un altro tipo d’investimento. E con l’inflazione che negli ultimi anni ha avuto una brusca frenata, l’asticella si è abbassata di pari passo. Qualche dato. Dall’inizio del 2001, ovvero da quando i comparti di previdenza complementare hanno cominciato a prendere piede in Italia, alla fine del 2013 i fondi negoziali hanno offerto un rendimento medio netto del 45%. E così i negoziali hanno superato la rivalutazione netta del Tfr mantenuto in azienda, che nello stesso arco temporale di 13 anni è stata pari al 41,1%.

Una successiva legge del 1982 dava forma al Tfr che tuttora conosciamo, ossia l’accantonamento di circa un mese di stipendio all’anno rivalutato, su base composta, al 31 dicembre di ogni anno, con applicazione di un tasso costituito dall’1,5% in misura fissa e dal 75% dell’aumento dell’indice dei prezzi al consumo per le famiglie di operai e impiegati, accertato dall’Istat, rispetto al mese di dicembre dell’anno precedente. Per quest’anno il coefficiente si è attestato da gennaio ad agosto all’1,28% per cui sarà poco sopra l’1,5% a fine anno vista l’attuale situazione di deflazione. Con questo benchmark deve pertanto confrontarsi chi vuole usare il Tfr per fare un altro tipo d’investimento. E con l’inflazione che negli ultimi anni ha avuto una brusca frenata, l’asticella si è abbassata di pari passo. Qualche dato. Dall’inizio del 2001, ovvero da quando i comparti di previdenza complementare hanno cominciato a prendere piede in Italia, alla fine del 2013 i fondi negoziali hanno offerto un rendimento medio netto del 45%. E così i negoziali hanno superato la rivalutazione netta del Tfr mantenuto in azienda, che nello stesso arco temporale di 13 anni è stata pari al 41,1%.  Ma nonostante questo le adesioni, dopo l’avvio della riforma del 2007, non sono mai decollate, complice anche la crisi economica che ha aumentato il numero di chi ha interrotto il versamento dei contributi. Oggi circa un quarto degli occupati è iscritto a un fondo pensione e gli aderenti sono pochi soprattutto tra i giovani e le donne, che poi sarebbero i più bisognosi di un’integrazione, ma sono anche i più colpiti da disoccupazione e precarietà. Ma di una copertura privata ci sarà sempre più bisogno, visto che quella pubblica è destinata a restringersi. Se i fondi pensione e i piani individuali (pip) offrono indubbi vantaggi fiscali, l’adesione è irrevocabile e impone al momento della pensione l’obbligo di percepire come rendita la metà della cifra accumulata. Soluzioni alternative hanno dalla loro il vantaggio di dare maggiore libertà ai lavoratori, che hanno spesso considerato troppo vincolanti i fondi pensione.

Ma nonostante questo le adesioni, dopo l’avvio della riforma del 2007, non sono mai decollate, complice anche la crisi economica che ha aumentato il numero di chi ha interrotto il versamento dei contributi. Oggi circa un quarto degli occupati è iscritto a un fondo pensione e gli aderenti sono pochi soprattutto tra i giovani e le donne, che poi sarebbero i più bisognosi di un’integrazione, ma sono anche i più colpiti da disoccupazione e precarietà. Ma di una copertura privata ci sarà sempre più bisogno, visto che quella pubblica è destinata a restringersi. Se i fondi pensione e i piani individuali (pip) offrono indubbi vantaggi fiscali, l’adesione è irrevocabile e impone al momento della pensione l’obbligo di percepire come rendita la metà della cifra accumulata. Soluzioni alternative hanno dalla loro il vantaggio di dare maggiore libertà ai lavoratori, che hanno spesso considerato troppo vincolanti i fondi pensione.

Intanto la destinazione quote di Tfr in busta paga presenta vantaggi e svantaggi, da valutare. Come ricorda la Covip. «È evidente che se da un lato l’operazione farebbe subito affluire soldi nelle tasche degli italiani, recando indubbiamente sollievo in molte situazioni e favorendo un incremento dei consumi, dall’altro», spiega Rino Tarelli, presidente della Covip, «è da considerare che parte di tali risorse verrebbero meno per le imprese, per il fondo di tesoreria dello Stato e per i fondi pensione, ossia, per gli stessi lavoratori».

Per Tarelli, in ogni caso, se alla fine il provvedimento si farà, è necessario minimizzarne gli effetti collaterali. «Anche in questo senso, il dibattito sta evidenziando qualche possibile iniziativa, per esempio tramite erogazioni prestiti a titolo di anticipo da parte di operatori finanziari, volta a portare a fattore comune le diverse esigenze. Ciò tanto più laddove, tenendo presenti esigenze di par condicio, si ritenesse di poter esportare questa o altre soluzioni inerenti il Tfr all’ambito del pubblico impiego».

La Covip non si sbilancia più di tanto in attesa di capire come sarà realizzata l’operazione. «Dal punto di vista dei fondi pensione, va tenuto presente che nel 2013 su 12,4 miliardi di flussi contributivi complessivi circa 5,2 miliardi sono stati rappresentati da quote di Tfr. È chiaro che, prima di esprimere una valutazione dell’effettivo impatto di tale eventuale misura, è necessario conoscere le modalità in cui tale soluzione verrebbe articolata, come la quota del Tfr presa in considerazione, durata e destinatari dell’iniziativa, volontarietà», afferma Tarelli. Quest’ultimo riporta l’attenzione sulla necessità di rilanciare comunque le adesioni ai fondi pensione perché in una situazione come quella italiana, i futuri pensionati avranno assegni pubblici più magri delle generazioni passate. «In ogni caso, penso e sono certo che ci sia sensibilità su tale punto, che questa eventuale misura di carattere eccezionale non voglia in alcun modo costituire un segnale di scarsa attenzione verso la previdenza complementare o sull’esigenza della stessa», prosegue Tarelli. Per evitare che si determini una tale percezione «sarebbe importante riprendere in mano il tema delle adesioni ai fondi pensioni, valutando le varie ipotesi che la stessa Covip ha prospettato, anche al fine di evitare che si determini una caduta del sistema, tra l’altro proprio nel momento in cui i fondi pensione, nella loro autonomia, stanno valutando la prospettiva di un più deciso investimento verso l’economia reale del nostro Paese, ovviamente sempre nel miglior interesse degli iscritti», avverte Tarelli. Critica è invece Nadia Vavassori, responsabile business unit di SecondaPensione, il fondo pensione aperto di Amundi sgr: «Se l’obiettivo è dare un’ulteriore spinta ai consumi bisogna creare capacità di spesa nuova, non si può usare il denaro che è stato già allocato e pensare di toglierlo dagli obiettivi di accumulo e di integrazione consentendo di spenderlo immediatamente».

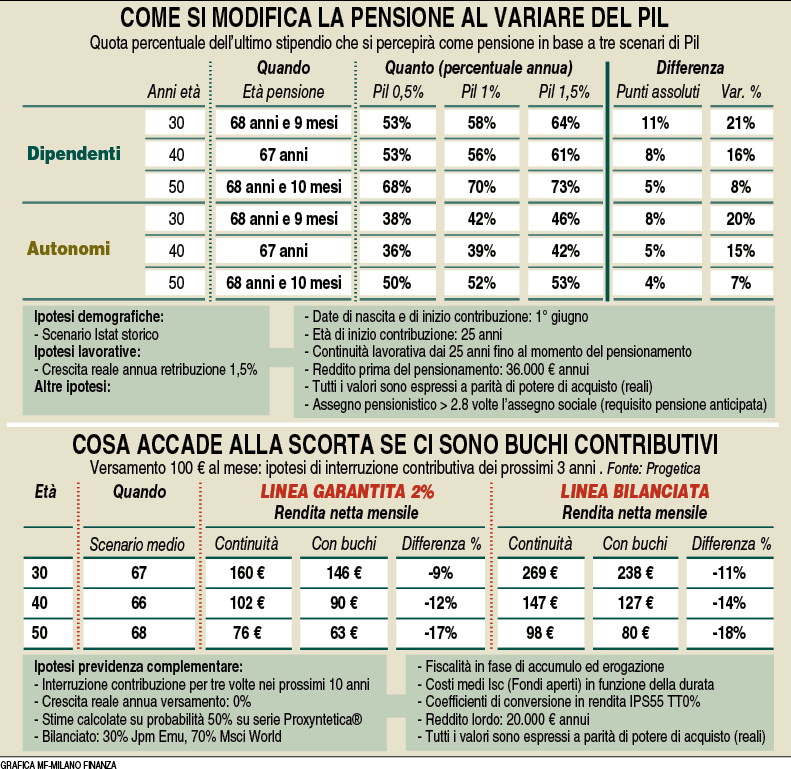

In ogni caso è bene fare i conti su cosa voglia dire interrompere per qualche anno la contribuzione al fondo pensione in termini di impatto sull’assegno finale. MF-Milano Finanza lo ha chiesto alla società di consulenza indipendente Progetica. «Abbiamo simulato l’effetto di un’interruzione dei contributi al proprio fondo di previdenza complementare per tre anni nell’arco dei prossimi dieci», spiega Andrea Carbone di Progetica. Partendo da un versamento di 100 euro mensili, per i tre profili considerati (30-40-50enne) le differenze sull’assegno integrativo oscillano tra il 9 e il 18%: minore è l’età, minore sarà l’effetto dell’interruzione dei versamenti, in quanto c’è più tempo per recuperare. Naturalmente le stime evidenziano differenze maggiori per una linea di investimento bilanciata, in quanto i fenomeni di capitalizzazione composta nel tempo sono più marcati. «Le analisi evidenziano l’aiuto che il tempo offre per poter integrare la propria pensione: prima si inizia e più si è costanti con i versamenti, maggiore sarà il valore della previdenza complementare. Un principio valido in particolare per chi ha più necessità di integrare e per chi si fa aiutare dai mercati (la linea bilanciata, nell’esempio) per massimizzare la rendita attesa. Laddove l’obiettivo di alimentare con costanza la propria previdenza integrativa è quello di trasferire risorse dall’oggi al domani, e aumentare le risorse vitalizie sulle quali poter contare durante gli anni del pensionamento. Una priorità sempre più grande dopo le ultime riforme pensionistiche, il basso rendimento del pil degli ultimi anni e la precarietà del mondo del lavoro», ricorda Carbone.

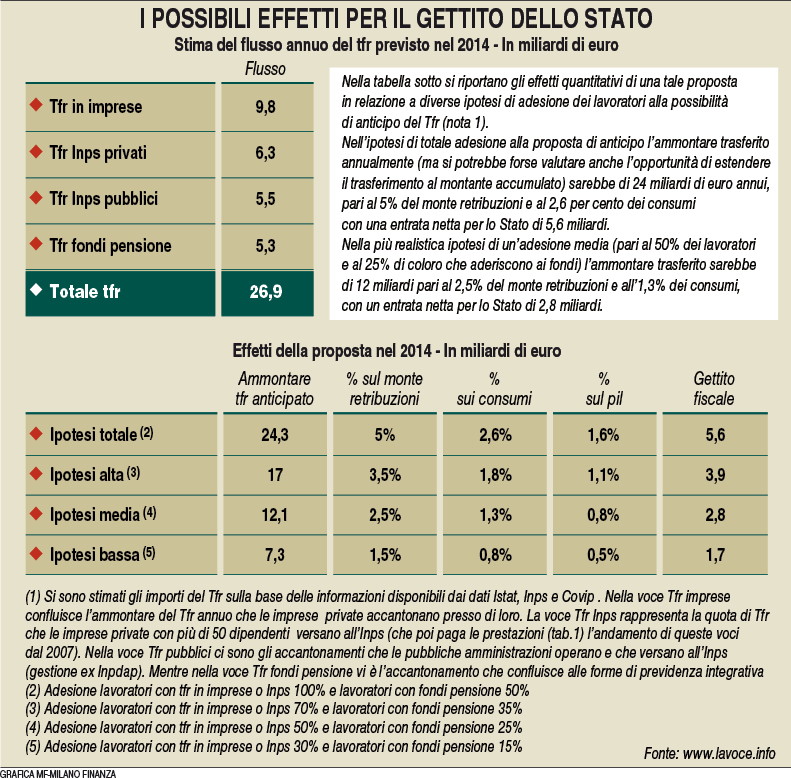

Dal punto di vista invece dell’impatto che potrebbe avere la liquidazione del tfr sulle imprese , la strada proposta dall’economista Stefano Patriarca in un articolo pubblicato sul sito lavoce.info permetterebbe di superare il problema.

Patriarca propone infatti di traslare il credito dei lavoratori nei confronti dell’impresa in un credito della banca, sempre nei confronti dell’impresa. In questo modo, secondo Patriarca si ottengono tre effetti positivi. «Questo metodo consente di anticipare in reddito corrente gli accantonamenti del Tfr, senza oneri per le imprese e per l’Inps, rafforzando redditi e consumi», dice l’esperto. In secondo luogo, si determina un rilevante flusso di entrate aggiuntive per lo Stato che incasserebbe le imposte sul Tfr non al momento della chiusura del rapporto di lavoro, ma le anticiperebbe di anno in anno. L’attuale aliquota Irpef sul Tfr (o sugli anticipi previsti) è legata alla media degli ultimi cinque anni, in media oggi stimabile attorno al 23%. Nell’ipotesi di un’adesione all’anticipo in busta paga del 50% dei lavoratori, il gettito sarebbe di quasi 3 miliardi. Infine «si dà alle banche l’opportunità di erogare un prestito a un tasso di interesse equivalente alla rivalutazione del Tfr assente da rischi. Oggi le banche si approvvigionano di finanziamenti presso la Bce a un tasso dello 0,05% e troverebbero nella definizione di un tale prestito una modalità rilevante di messa in sicurezza dei rapporti patrimoniali», dice l’economista.

Una soluzione di questo tipo ha ricevuto già il beneplacito del governatore della Banca d’Italia Ignazio Visco, che ha affermato che le T-ltro e le maxi aste della Bce, hanno «un obiettivo chiaro» che è quello di far aumentare i crediti da concedere alle imprese. «Se questo spiana la strada alle Pmi che hanno bisogno di maggiori crediti» per versare il Tfr nella busta paga dei lavoratori, «non c’è nulla da obiettare». D’altronde, senza crescita economica ci saranno pensioni sempre più magre anche in futuro. Una conferma si trova nell’analisi di Progetica su come cambia la copertura della pensione pubblica rispetto all’ultimo stipendio al variare della crescita del pil. Se il pil cresce poco, la copertura scende anche del 20%. Lo ricorda anche Patriarca: «Le promesse pensionistiche future, pubbliche o private che siano, hanno la loro garanzia più forte non nell’ammontare degli accantonamenti attuali, ma nella crescita dell’economia e nel miglioramento dell’occupazione, senza le quali nessuna promessa previdenziale potrà essere mantenuta». (riproduzione riservata)