La cooperazione tra attività bancaria e assicurativa (bancassurance) è oggi rilevante: in Italia

oltre il 40 per cento dei prodotti assicurativi del ramo vita sono venduti per il tramite del canale bancario

E’ quanto emerge dal Quaderno dell’IVASS sulla bancassurance, che offre un quadro aggiornato dei rapporti di bancassurance in Italia e analizza le principali caratteristiche economiche e finanziarie degli intermediari bancari e assicurativi che hanno instaurato rapporti di collaborazione. L’analisi si basa sui dati di fine 2019, in modo da evitare che

gli eventi straordinari del 2020 legati agli effetti della crisi pandemica possano distorcere i risultati.

La raccolta premi riconducibile alla bancassurance

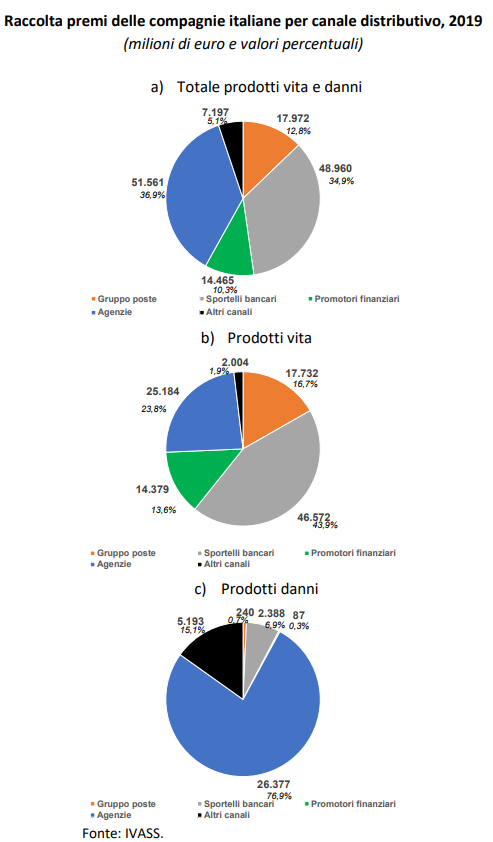

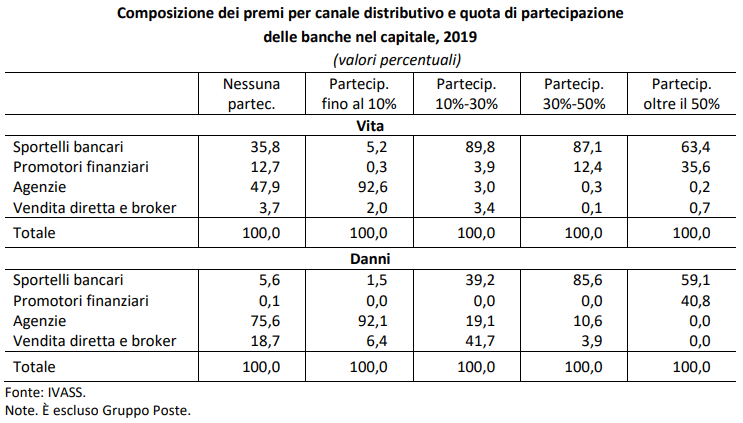

Nel 2019, circa il 35 per cento dei premi delle compagnie assicurative italiane (per un importo pari a 49 miliardi) era riconducibile al canale bancario, una quota solo di poco inferiore a quella delle agenzie assicurative (37 per cento).

Nei rami vita, tale quota aumenta al 43,9 per cento. In questo comparto la distribuzione tramite sportelli bancari rappresenta la modalità di gran lunga più diffusa (la seconda in ordine di importanza, costituita dalla distribuzione tramite agenzie, rappresenta solo il 23,8 per cento della raccolta). Nei rami danni la raccolta tramite sportelli bancari ammonta soltanto al 6,9 per cento di quella complessiva.

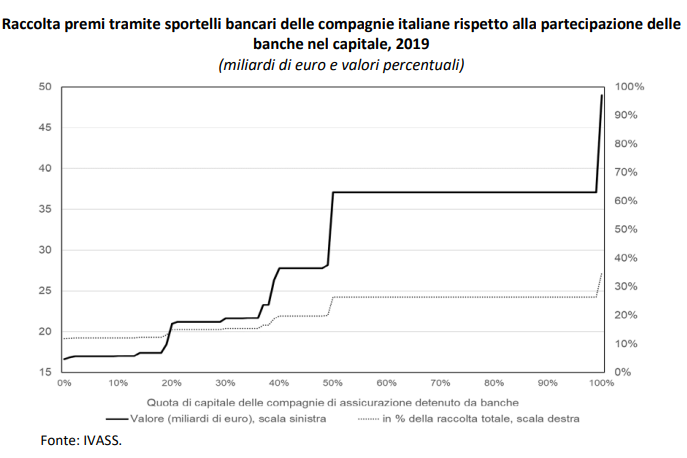

I 49 miliardi di premi raccolti tramite gli sportelli derivano da tutte le possibili forme di

bancassurance, compresa quella realizzata tramite accordi commerciali paritetici. La mancanza di dati analitici su questi ultimi non consente una quantificazione esatta della raccolta tramite tale modalità di cooperazione. Una sua stima è comunque derivabile dal valore della raccolta tramite sportelli bancari da parte delle compagnie al variare della quota di capitale detenuto dagli istituti di credito. Tale valore varia dai 16,7 miliardi di euro per le compagnie non partecipate da banche ai 21,6 miliardi di quelle con quota di capitale detenuta da intermediari creditizi inferiore al 30 per cento. Il valore della raccolta premi tramite sportelli bancari effettuate in base ad accordi commerciali è compreso tra questi due valori, rappresentando una quota tra l’11,9 e il 15,4 per cento della raccolta complessiva.

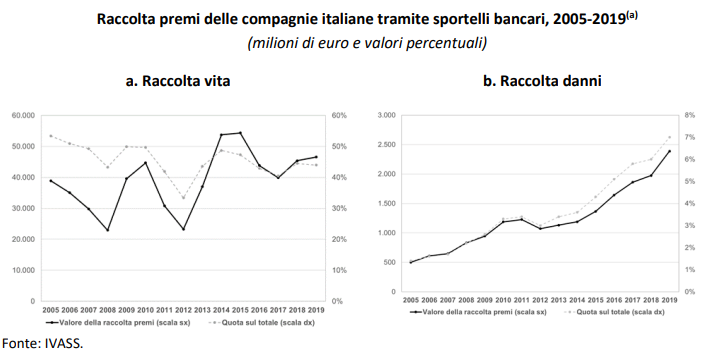

Nel periodo 2005-2019 il valore dei premi raccolti attraverso il canale bancario è aumentato sia nei rami vita (da 39 a 47 miliardi) sia in quelli danni (da 0,5 a 2,4 miliardi).

Tra il 2005 e il 2012 la quota dei premi del ramo vita distribuita attraverso gli sportelli si è ridotta in misura significativa, passando da oltre il 50 per cento al 34 per cento; il calo è stato particolarmente accentuato durante la crisi del debito sovrano. Tale quota è tornata ad aumentare negli anni successivi, recuperando parte del calo precedente e attestandosi a circa il 45 per cento alla fine del 2019.

La quota dei premi dei rami danni proveniente dagli sportelli bancari è invece progressivamente aumentata nell’intero periodo analizzato, passando dall’1 per cento del 2005 al 7 per cento del 2019.

Bancassurance: l’utilizzo degli sportelli bancari da parte delle compagnie

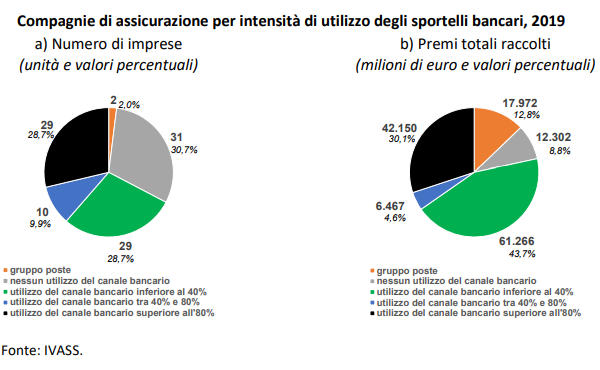

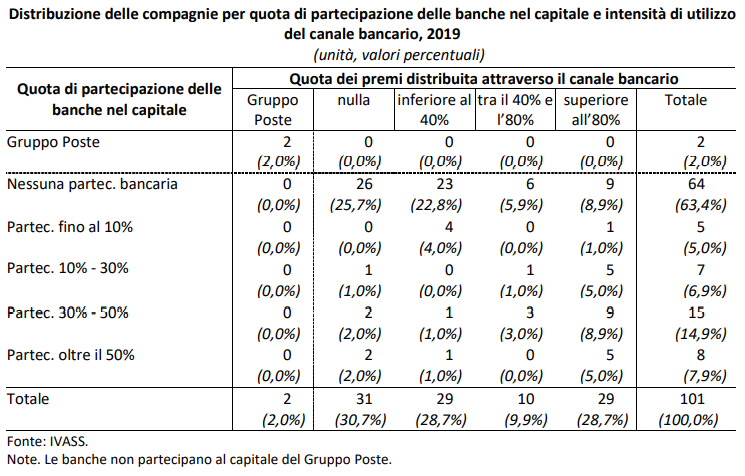

L’utilizzo degli sportelli bancari è fortemente eterogeneo tra le compagnie: alla fine del 2019 le imprese che raccoglievano più dell’80 per cento dei premi per il tramite delle banche erano 29, mentre 10 raccoglievano una quota tra il 40 e l’80 per cento e 29 una quota positiva ma inferiore al 40 per cento. Le restanti 31 imprese (di cui 26 operanti esclusivamente nei rami danni) non distribuivano polizze attraverso il

canale bancario. Quest’ultimo gruppo era composto da compagnie più piccole della media del sistema; pur rappresentando poco meno di un terzo delle compagnie italiane, esse raccoglievano appena il 9 per cento dei premi complessivi.

Il ricorso al canale bancario è maggiore per le assicurazioni controllate da banche sia per i rami vita sia per quelli danni.

Un maggiore ricorso alla distribuzione bancaria comporta sia un’incidenza minore della raccolta delle agenzie, che rappresentano generalmente un canale alternativo a quello bancario, sia un peso maggiore della raccolta dei promotori finanziari, spesso collegata a quella degli sportelli bancari.

L’utilizzo del canale bancario è comunque rilevante anche per le compagnie che non hanno

partecipazioni bancarie nel proprio capitale o che hanno partecipazioni non di controllo. La quota dei premi raccolti attraverso la rete degli sportelli è superiore al 40 per cento per 15 delle 64 compagnie prive di partecipazioni bancarie, mentre è superiore all’80 per cento per 6 delle 12 compagnie che hanno una partecipazione bancaria positiva ma inferiore al 30 per cento.

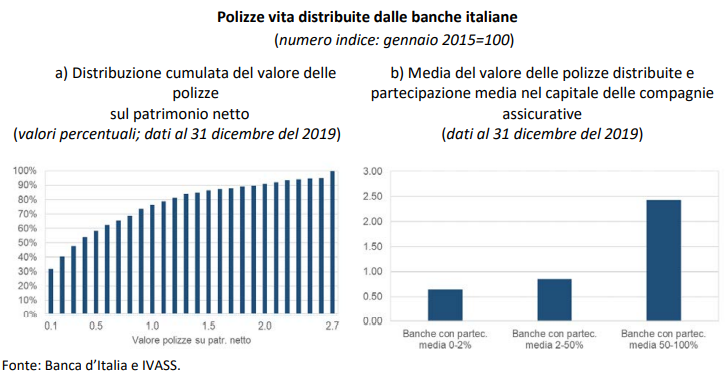

Anche dal punto di vista delle banche, l’attività di collocamento di prodotti assicurativi ha assunto un’importanza crescente. Tra il 2015 e il 2019 il valore delle polizze vita distribuite attraverso gli sportelli degli intermediari italiani è aumentato di circa il 40 per cento; la crescita ha riguardato sia le banche maggiori sia quelle di minori dimensioni. La rilevanza del collocamento di prodotti assicurativi per l’attività bancaria è tuttavia molto eterogenea: il valore delle polizze distribuite è superiore al patrimonio netto della banca per circa un quarto degli intermediari, mentre è inferiore al 10 per cento del patrimonio netto, ed è quindi molto meno rilevante, per il 30 per cento delle banche.

La quantità di polizze distribuite attraverso gli sportelli è correlata con la quota del capitale delle compagnie assicurative detenuta dalle banche: nel ramo vita, per gli intermediari con una partecipazione superiore al 50 per cento, il valore di tali polizze in rapporto al patrimonio della banca è pari a oltre il doppio di quello degli altri intermediari.

La partecipazione azionaria delle banche nel capitale delle assicurazioni e la cooperazione tra banche e assicurazioni risultano dunque strettamente connesse. I risultati presentati in questa sezione suggeriscono infatti che la presenza di una partecipazione azionaria delle banche nel capitale delle compagnie assicurative è associata sia a una maggiore dipendenza delle assicurazioni dal canale bancario sia a un maggiore interesse da parte degli intermediari creditizi nella distribuzione di polizze.