Il legislatore, dal lontano 1993 e con particolare attenzione sulla Riforma in vigore dal 2007, ha introdotto come naturale elemento di equilibrio delle prospettive di tutela del tenore di vita dei pensionati il secondo pilastro, quello della previdenza complementare.

Questa forma di integrazione è costituita dai Fondi Pensione e dai Piani Individuali Pensionistici di natura assicurativa, che, diversamente dal sistema a ripartizione della pensione pubblica, funzionano sulla base dell’effettiva capitalizzazione dei risparmi individuali e degli eventuali accantonamenti TFR, che vengono investiti nei mercati finanziari. La caratteristica peculiare di questo pilastro è l’adesione libera dei soggetti (i contributi di primo pilastro sono obbligatori) e la possibilità per l’interessato di determinare i livelli contributivi e le modalità di investimento con ampia autonomia.

Il secondo pilastro gode anche di un ottimo trattamento fiscale che concede un’extra performance agli investimenti e prevede maggiore flessibilità nelle forme di conseguimento delle prestazioni (ad esempio il 50% del maturato alla data di pensione può essere riscosso in forma di capitale in un’unica soluzione).

Dal 2000 si è fatto il possibile per spiegare ai lavoratori i vantaggi della previdenza complementare e incentivarne l’adesione, sottolineandone l’importanza soprattutto nella prospettiva che i tassi di sostituzione delle pensioni pubbliche subiranno un forte ridimensionamento.

È quindi ovvio che una corretta pianificazione previdenziale non può esimersi dal considerare questo importante elemento strutturale. Oltre alla previdenza complementare possono essere considerati anche altri strumenti a finalità previdenziale come le polizze vita tradizionali o a carattere finanziario, gli investimenti finanziari a lungo termine, gli investimenti immobiliari, ecc. In questi casi la destinazione deve essere chiara e inequivocabile per non creare l’illusione di un eccesso di risorse che al momento del bisogno potrebbero non esserci effettivamente. Da questo punto di vista la previdenza complementare di secondo pilastro risulta lo strumento più idoneo perché pone dei vincoli ben precisi di età per ottenere i benefici fiscali.

Una volta terminata la stima della pensione obbligatoria, come visto nello scorso appuntamento, saremo a conoscenza della reale differenza tra le risorse disponibili pre e post pensionamento. Il gap rilevato è l’elemento su cui è incentrata le funzionalità di stima della sezione dedicata alla Previdenza complementare che consentirà di simulare piani integrativi di copertura.

EasyPens consente di valutare quanto versare al secondo pilastro per raggiungere alla data prevista della quiescenza un maggior importo di pensione.

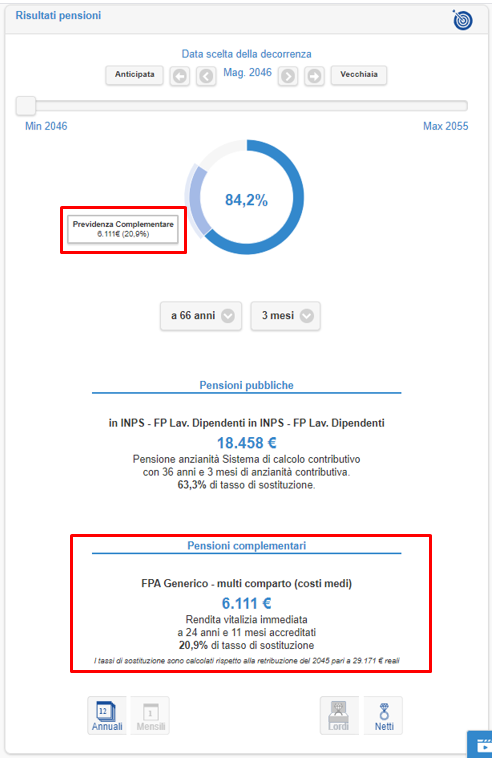

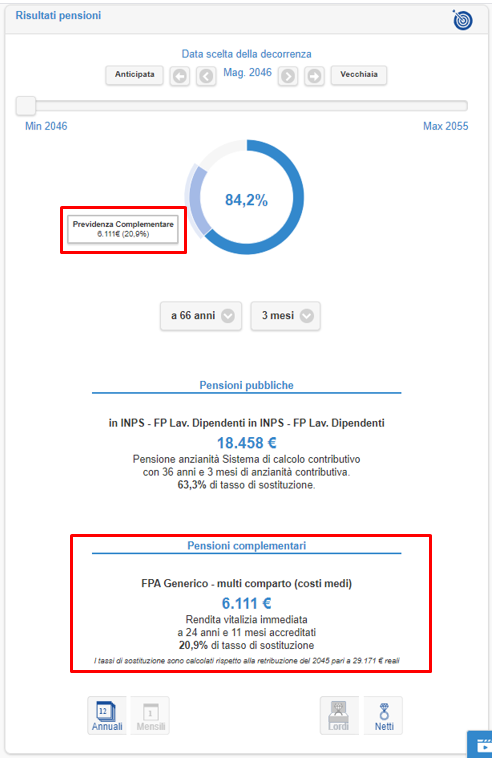

Prendiamo a esempio un dipendente del settore privato il cui tasso di sostituzione netto alla prima data di pensionamento utile è del 63% e con un Gap previdenziale da colmare di circa 11.000 euro. Ipotizzando il versamento dell’intero accantonamento di TFR a un Fondo Pensione, più un contributo soggettivo del 3.000 euro l’anno, aderendo a una linea di investimento mista (60% obbligazionaria), la pensione netta annua verrebbe incrementata di circa 6.000 E. l’anno, per un totale di oltre 24.569 E. annui. Il tasso di sostituzione della previdenza complementare, dato dal rapporto tra la rendita netta e il reddito ante pensione netto stimato pari a 29.171 E., è del 20,9% che, in aggiunta al 63,3% della pensione pubblica, permetterebbe al soggetto di raggiungere un tasso di sostituzione netto complessivo dell’84,2% all’età di 66 anni, quanto potevano assicurarsi in genere i lavoratori fino a qualche tempo fa con il solo pilastro obbligatorio. Va inoltre detto che, grazie alla possibilità di dedurre i contributi versati a forme di previdenza complementare, il soggetto in questione godrebbe, sui 3.000 E. annui versati, di un risparmio fiscale di circa 1.000 E.. Infatti, uno dei vantaggi che caratterizzano la partecipazione ai fondi pensione è proprio la possibilità di dedurre i contributi versati (soggettivo e datoriale) nel limite massimo di 5.164,57 E. l’anno.

Tanti sono i vantaggi del prender parte a piani di previdenza complementare, è chiaro che molto dipende dalle propensioni dei singoli soggetti, dalla capacità di produrre reddito, dagli anni mancanti al pensionamento e dalle proprie aspettative future; non è detto che, ad esempio, un soggetto prossimo al pensionamento debba per forza scegliere un investimento a basso rischio, in quanto ciò potrebbe risultare un costo in termini di opportunità perse. Da ciascuno di questi singoli aspetti non si può quindi prescindere per un’attenta pianificazione previdenziale che permetta di individuare lo strumento più idoneo a raggiungere gli obiettivi desiderati. Considerando anche il fatto che effettuare un’attenta pianificazione previdenziale non significa necessariamente e solo operare con strumenti, seppur idonei, di natura prettamente finanziaria.

Ragionare sulle proprie risorse disponibili, anche frutto di rendite da capitali e/o immobili o partecipazioni societarie, identificare bene quali e quante di queste risorse sono destinabili a questo importante obiettivo è parte integrante di un percorso di indagine complesso, articolato e vasto che non può prescindere da strumenti informatici di valutazione che aiutino da un lato la messa a fuoco di una visione di insieme e dall’altro la definizione attenta, precisa e quantitativa degli scenari complessi attesi.

Fare pianificazione previdenziale non è neanche più un dovere ma un obbligo, soprattutto per le nuove generazioni, di tutela del proprio futuro sereno in pensione.

easypens è disponibile in formazioneivass.it

Richiedi informazioni, vedi i tutorial, acquista il software online