L’aumento della frequenza degli eventi catastrofici naturali ha creato la domanda di riassicurazione nella regione Asia-Pacifico (APAC) dal momento che gli assicuratori nazionali cercano risorse finanziarie per coprire tali rischi massicci, secondo GlobalData.

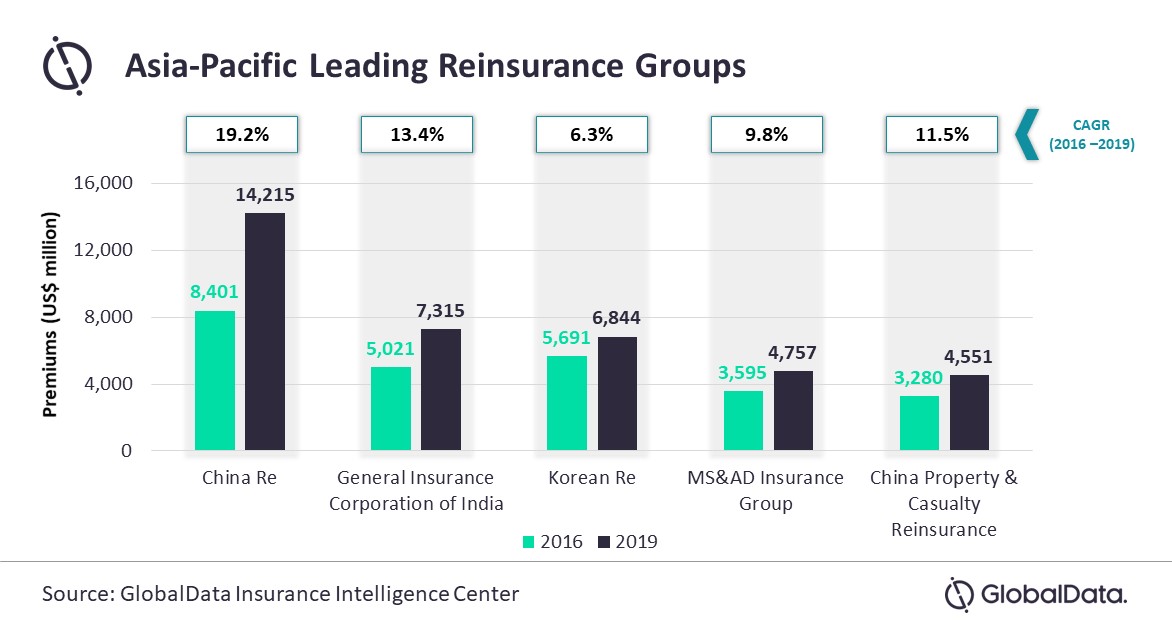

L’insight report di GlobalData, “Global Reinsurance Market Outlook, 2021 Update – Market Analysis, Key Trends, Competitive Intelligence, Drivers, Challenges, Regulatory Overview and Developments“, rivela che nella zona Asia-Pacifico hanno sede 24 tra i primi 100 gruppi riassicurativi globali, con una quota di premi del 17,3% nel 2019. Di questi, cinque riassicuratori dell’Asia-Pacifico erano tra i primi 20, con un premio riassicurativo consolidato di 37,7 miliardi di dollari nel 2019, in crescita a un CAGR del 13,2% nel periodo 2016-2019.

“I mercati assicurativi in crescita, l’obbligo di cessione nella maggior parte dei paesi e l’esposizione a rischi naturali come terremoti, inondazioni, incendi e cicloni, hanno sostenuto la crescita della riassicurazione nella regione”, commenta Manisha Varma, analista assicurativo di GlobalData.

L’Asia rappresenta il 16,9% del mercato globale delle assicurazioni generali e il 33,4% delle assicurazioni sulla vita. Si prevede che entro il 2025 questa percentuale salirà rispettivamente al 17,8% e al 34,2%, fornendo un’elevata opportunità di crescita per i riassicuratori della regione.

La Cina e l’India sono tra i mercati in più rapida crescita sia per l’assicurazione vita che per quella generale. La regolamentazione delle cessioni obbligatorie e l’espansione del settore assicurativo hanno aiutato i riassicuratori nazionali ad aumentare i ricavi in questi paesi. Di conseguenza, i riassicuratori cinesi, China Re e China P&C, e quello indiano, GIC Re, hanno registrato una crescita a due cifre nel periodo 2016-2019.

Singapore e Hong Kong hanno affermato la loro posizione di hub riassicurativo globale, grazie al quadro normativo consolidato e alla presenza di una solida infrastruttura finanziaria. I principali riassicuratori globali, tra cui Swiss Re, Munich Re, Scor e Hannover Re, hanno operazioni in questi paesi.

La volatilità del clima, che ha esacerbato i rischi da rischi naturali, è un’altra area di interesse per i riassicuratori. Nel 2020, le perdite dovute a catastrofi naturali nella regione sono state di 67 miliardi di dollari, di cui solo il 4,5% è stato assicurato, cosa che implica un enorme divario ma anche un’opportunità di crescita sia per le compagnie di assicurazione che di riassicurazione.

Per fornire una copertura riassicurativa ottimale a prezzi accessibili, i riassicuratori stanno adottando tecnologie di modellazione delle catastrofi come le immagini satellitari e le mappe di rischio in tempo reale. Queste tecnologie aiutano a valutare accuratamente il rischio sulla base di dati meteorologici storici e in tempo reale, aiutando così sia gli assicuratori che i riassicuratori a sviluppare una copertura adeguata.