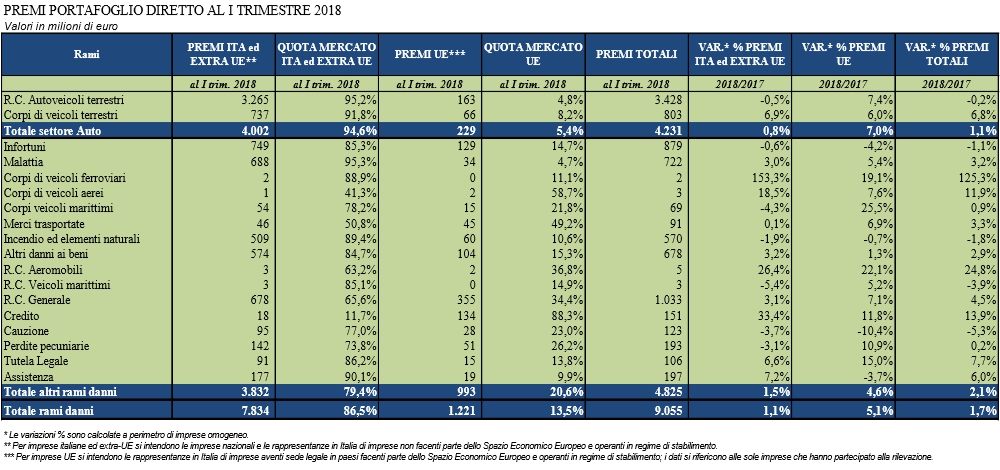

Alla fine del I trimestre 2018 i premi totali (imprese italiane e rappresentanze) del portafoglio diretto italiano nel settore Danni sono stati pari a 9,1 mld in aumento (+1,7%) rispetto alla fine del I trimestre del 2017. Si tratta della quarta variazione tendenziale positiva dopo cinque anni di continua riduzione. Vi ha contribuito sia la lieve crescita dei premi del comparto Auto sia l’ulteriore aumento dei premi degli altri rami danni.

Secondo i dati pubblicati dall’ANIA, i premi del ramo R.C. Auto sono stati pari a 3,4 mld in calo dello 0,2% rispetto al I trimestre del 2017 (quando la diminuzione era invece pari a -3,5%), mentre i premi del ramo Corpi veicoli terrestri sono stati pari a 0,8 mld, in crescita del 6,8% rispetto allo stesso periodo dell’anno precedente. Gli altri rami danni confermano il trend positivo degli ultimi trimestri, contabilizzando alla fine del I trimestre del 2018 oltre 4,8 mld di premi con un tasso di crescita del 2,1%.

La crescita registrata dai premi totali Danni alla fine del I trimestre 2018 è la conseguenza di:

• un aumento nel settore Auto, i cui premi hanno registrato una variazione positiva dell’1,1%;

• un aumento negli altri rami Danni, i cui premi sono cresciuti del 2,1%. Più nel dettaglio, nel comparto Auto si è registrata una diminuzione dello 0,2% nel ramo R.C. Auto e veicoli marittimi (3.428 mln) e una crescita del 6,8% nel ramo Corpi veicoli terrestri (803 mln).

Si tratta, per il ramo R.C. Auto, della ventitreesima variazione tendenziale trimestrale negativa consecutiva; va tuttavia evidenziato come il trend di diminuzione, iniziato nell’autunno del 2012, sia andato progressivamente rallentando nel corso degli ultimi otto trimestri, arrivando ora ad una sostanziale invarianza rispetto ad un anno fa.

Il ramo Corpi Veicoli terrestri (essenzialmente le garanzie incendio/furto, kasko totale e parziale dei veicoli), invece, con 803 milioni di raccolta premi a fine marzo 2018, è risultato in crescita del 6,8% rispetto all’anno precedente, in linea con quanto registrato a fine 2017. Lo sviluppo dei premi di questo ramo è fortemente correlato con il rinnovo del parco veicolare in quanto sono generalmente i veicoli più nuovi ad acquistare queste coperture volontarie. Nel corso del 2017 le vendite di nuove vetture sono cresciute del 7% proseguendo, anche se in modo più contenuto, quanto già registrato nel 2016 (+18%) e nel 2015 (+15%).

Per quanto riguarda gli altri rami Danni, questi risultano ancora positivamente influenzati dal recupero del ciclo economico generale e dalle innovazioni di prodotto e crescono complessivamente del 2,1%; si registra in particolare una variazione positiva superiore alla media nei seguenti rami: Altri danni ai beni (+2,9%), Malattia (+3,2%), Merci trasportate (+3,3%), R.C. Generale (+4,5%), Assistenza (+6,0%), Tutela legale (+7,7%), Corpi veicoli aerei (+11,9%), Credito (+13,9%), R.C. Aeromobili (+24,8%) e Corpi veicoli ferroviari (+125,3%); sono invece risultati in calo i premi del ramo Cauzione (-5,3%), R.C. Veicoli marittimi (-3,9%), Incendio (-1,8%) e Infortuni (1,1%).

Relativamente alle rappresentanze di imprese U.E. (42 imprese che rappresentano oltre il 95% in termini di premi su un totale di 82 imprese attualmente autorizzate), alla fine di marzo 2018 sono stati contabilizzati 1,2 mld di premi, in aumento del 5,1% rispetto a quanto rilevato nello stesso periodo del 2017. Il peso percentuale dei premi contabilizzati dalle rappresentanze di imprese europee rispetto al totale è stato del 13,5%: in particolare, nel settore Auto il peso è stato del 5,4% mentre negli altri rami danni del 20,6%. Per alcuni rami tale quota è stata superiore al 40%, come Merci trasportate (49,2%), Corpi veicoli aerei (58,7%) e Credito dove l’incidenza di tali imprese ha superato l’88%. Resta invece particolarmente ridotta e inferiore al 10% nei rami R.C. Auto (4,8%), Malattia (4,7%), Corpi veicoli terrestri (8,2%) e Assistenza (9,9%). I premi del comparto Auto sono risultati in crescita del 7,0%; in particolare, il ramo Corpi veicoli terrestri ha registrato un incremento simile a quello registrato dalle imprese nazionali (6,0% vs 6,9%); in aumento del 7,4% i premi del ramo R.C. Auto, (le imprese nazionali una contrazione dello 0,5%). In crescita rispetto al 2017, il volume premi dei restanti rami Danni (+4,6%).

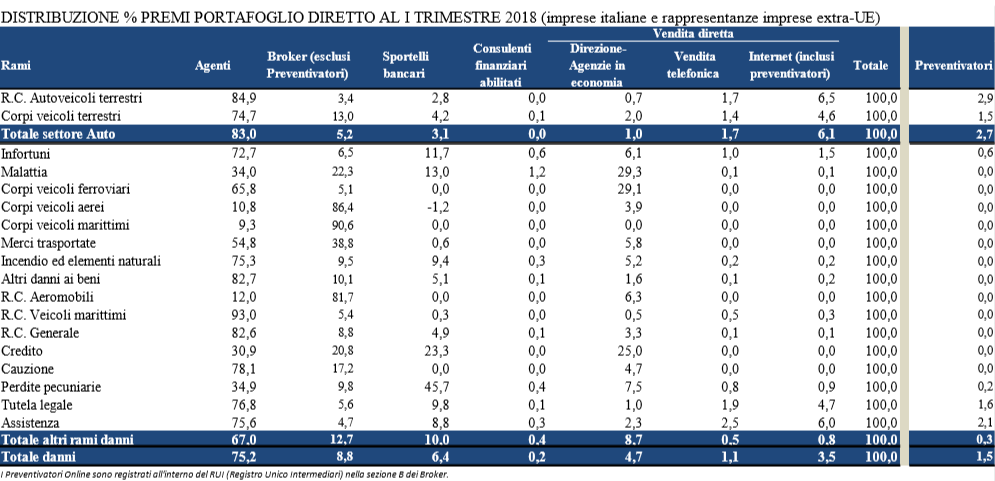

Relativamente alle imprese italiane ed extra U.E., la principale forma di intermediazione in termini di market share si conferma essere il canale agenziale (75,2%), in lieve diminuzione rispetto a quanto rilevato alla fine del I trimestre del 2017 (75,8%). In particolare i rami nei quali il canale agenziale risulta mediamente più sviluppato sono i rami R.C. Veicoli marittimi (93,0%), R.C. Auto (84,9%), R.C. Generale (82,6%) e il ramo Altri danni ai beni (82,7%). Volumi di business molto ridotti per gli agenti si riscontrano invece nei rami Corpi veicoli aerei (10,8%), R.C. Aeromobili (12,0%) e Corpi veicoli marittimi (9,3%) nei quali è molto forte la presenza dei broker con quote di mercato rispettivamente pari a 86,4%, 81,7% e 90,6%.

Sono proprio i broker a rappresentare il secondo canale di distribuzione dei premi danni con una quota pari all’8,8%. Oltre a quelli già menzionati, i rami in cui l’intermediazione dei broker è molto rilevante sono il Malattia, il Credito e le Merci trasportate (rispettivamente 22,3%, 20,8% e 38,8%). Va evidenziato, comunque, che la quota di mercato dei broker è sottostimata, in quanto non considera una parte importante di premi (stimata per il totale danni, nel 2016, in 25,8 punti percentuali) che tali intermediari raccolgono ma che presentano alle agenzie e non direttamente alle imprese. Assumendo che questa incidenza sia applicabile anche per il I trimestre 2018, la quota degli agenti per il totale settore danni scenderebbe a 49,4% mentre quella dei broker salirebbe a 34,6%.

Gli sportelli bancari con una quota di mercato del 6,4% (come nel primo trimestre 2017), sono stati maggiormente coinvolti nella commercializzazione dei premi nei rami Credito (23,3%) e Perdite pecuniarie (45,7%). Rivestono tuttavia un ruolo importante (e in crescita) anche nei rami Infortuni (11,7%), Malattia (13,0%), Tutela legale (9,8%), Incendio ed elementi naturali (9,4%) e Assistenza (8,8%). La vendita diretta nel suo complesso (Direzione, Vendita telefonica e Internet) a fine marzo 2018 registra un’incidenza del 9,3% (era 8,9% la quota rilevata alla fine di marzo 2017).

Facendo riferimento alle singole modalità di distribuzione della vendita diretta, risulta che alla fine del primo trimestre 2018, le agenzie in economia pesavano per il 4,7% (4,4% nello stesso periodo del 2017), mentre pesava per il 3,5% il canale internet (3,2% nel 2017); la quota relativa ai premi veicolati attraverso i preventivatori online risulta pari all’1,5%; in particolare nel settore Auto tale valore è pari al 2,7% mentre più bassa e pari allo 0,3% è la stessa quota relativa agli altri rami danni. In particolare i rami in cui, anche se marginalmente, si fa ricorso da parte degli assicurati all’utilizzo di preventivatori online sono le Perdite pecuniarie (0,2%), gli Infortuni (0,6%), la Tutela legale (1,6%) e l’Assistenza (2,1%).

Relativamente alle rappresentanze di imprese U.E. i principali canali di distribuzione sono stati i broker con una quota pari al 49,1% e gli agenti con una quota pari al 37,1%. In particolare nel settore Auto è quello agenziale il canale distributivo più utilizzato dalle imprese con una quota del 57,8% mentre negli altri rami

danni il canale di distribuzione prevalente è risultato essere quello dei broker (56,2%). Gli sportelli bancari risultano essere il terzo canale di vendita con una quota del 7,4% (7,5% nel settore auto e 7,3% nei restanti rami). Risulta infine nel complesso pari a 5,5% la quota della vendita diretta.

![]()