Nel comparto assicurativo la patrimonializzazione, pur rimanendo elevata, si è ridotta nella seconda parte dello scorso anno a causa dell’incremento del costo dei sinistri del comparto danni. La redditività è migliorata, beneficiando dei maggiori proventi da investimenti e della riduzione delle minusvalenze nette. La posizione di liquidità si è mantenuta complessivamente buona, anche se sono continuati i riscatti nel comparto vita.

E’ quanto emerge dal Rapporto sulla stabilità finanziaria 1/2024 della Banca d’Italia.

Gli indicatori di mercato per il settore assicurativo italiano mostrano a marzo di quest’anno corsi azionari e utili attesi in crescita rispetto allo scorso novembre e in linea con i mercati europei.

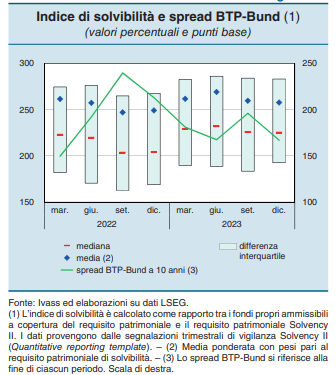

La patrimonializzazione si è ridotta rispetto a giugno del 2023, risentendo dell’incremento del costo dei sinistri del comparto danni, ma resta su livelli elevati: il valore medio dell’indice di solvibilità a dicembre era il 258 per cento.

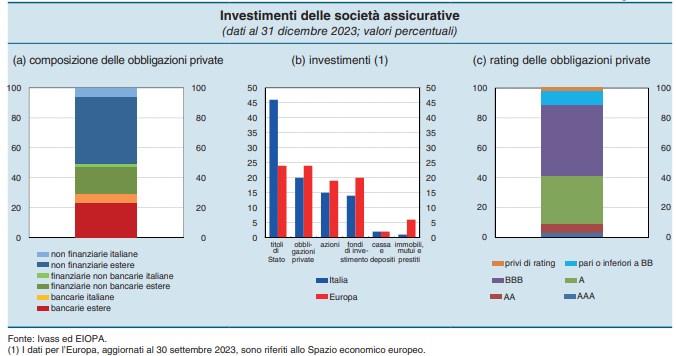

La composizione degli investimenti delle compagnie

Le obbligazioni pubbliche costituiscono il 46 per cento del totale (di cui oltre due terzi titoli di Stato italiani); le obbligazioni private, perlopiù emesse da società estere e da imprese

non finanziarie, rappresentano il 20 per cento. Neanche le quote degli investimenti in fondi comuni e azioni, rispettivamente pari al 15 e al 14 per cento, presentano variazioni sostanziali. Le obbligazioni societarie mostrano un miglioramento del rischio di credito: la quota di titoli con rating A è aumentata al 32 per cento (dal 28 della fine del 2022) mentre rimane stabile quella con rating BBB.

L’esposizione delle compagnie verso il settore immobiliare è modesta (4 per cento del totale investimenti alla fine del 2023) ed è principalmente riconducibile a immobili di tipo non residenziale ed è costituita per oltre la metà da quote di fondi immobiliari. I prestiti garantiti da immobili concessi dalle compagnie di assicurazione alle imprese rappresentano una quota minima degli investimenti.

La discesa dei rendimenti dei titoli obbligazionari osservata a partire dagli ultimi mesi del 2023 ha ridotto le minusvalenze nette non realizzate sugli investimenti, che a marzo erano pari a 13 miliardi (29 miliardi alla fine di giugno dello scorso anno).

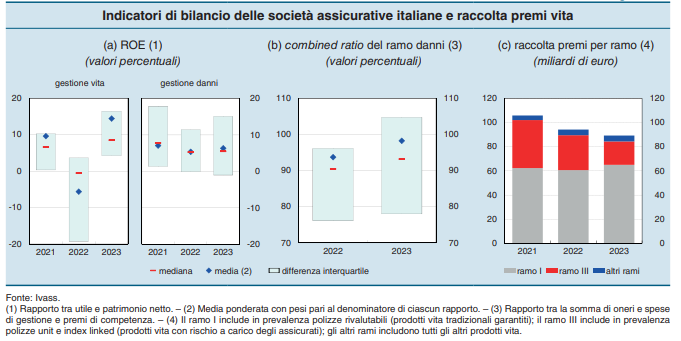

Redditività: ROE all’11% nel 2023

La facoltà di sospendere temporaneamente gli effetti delle minusvalenze sulla redditività di esercizio, adottata nel bilancio 2023 da oltre un terzo delle compagnie italiane, che rappresentano circa il 60 per cento degli attivi del settore, unitamente alla migliore redditività degli investimenti, ha avuto un impatto positivo sul ROE delle compagnie

italiane, che ha raggiunto l’11 per cento alla fine del 2023: 14 nel ramo vita e 6 per cento nel ramo danni.

Nel primo comparto, nonostante il calo della raccolta premi (-4 per cento), la redditività ha beneficiato della riduzione delle minusvalenze nette, mentre nel secondo l’aumento della raccolta premi (7 per cento in più rispetto al 2022) ha compensato l’incremento degli oneri per sinistri, in particolare quelli legati a eventi climatici.

Il rapporto tra oneri e spese di gestione e premi di competenza (combined ratio) è peggiorato (al 98 per cento, dal 94 del 2022).

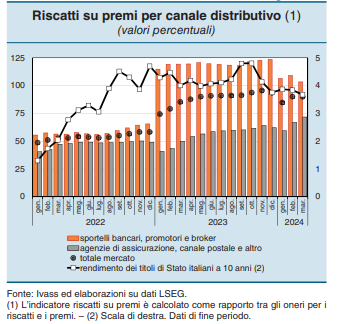

Nel comparto vita è rimasto elevato il rapporto tra riscatti e premi (al 90 per cento alla fine di marzo, dall’85 dell’anno precedente). Il fenomeno dei riscatti si è confermato rilevante per le imprese che distribuiscono i prodotti attraverso banche e promotori finanziari (rapporto del 103 per cento, dal 119 del marzo 2023).

Nel corso degli ultimi due anni la composizione dei flussi di cassa delle imprese di assicurazione si è notevolmente modificata: la minore raccolta e le maggiori uscite per riscatti hanno condotto a una progressiva contrazione del saldo netto dei flussi di cassa tecnici per il comparto vita, che è diventato negativo dal primo trimestre del 2023; ne derivano esigenze di liquidità che vengono fronteggiate dalle compagnie soprattutto attraverso il minore reinvestimento dei titoli a scadenza.

L’indicatore di liquidabilità degli attivi delle compagnie italiane (liquid asset ratio)

27 alla fine del 2023 risultava sostanzialmente stabile rispetto a giugno (con un valore mediano pari al 63 per cento).