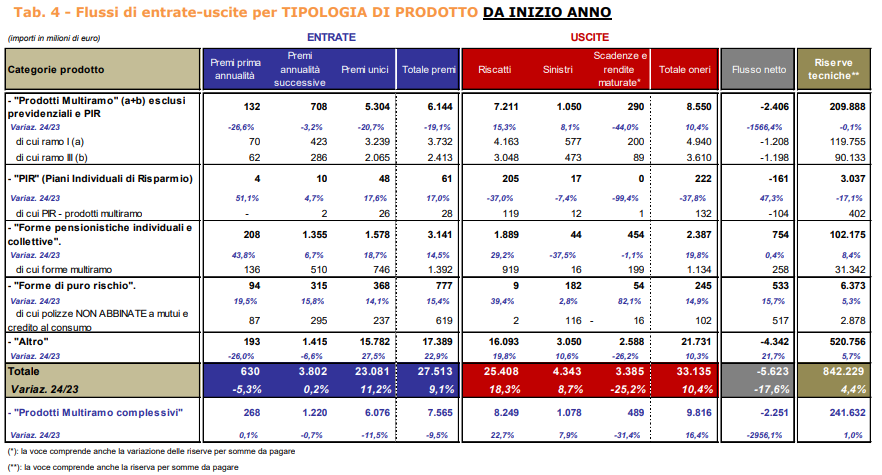

Nel I trimestre 2024 il saldo vita tra entrate (premi) e uscite (pagamenti per riscatti, scadenze, rendite e sinistri) è stato negativo, pari a € -5,6 mld, in ulteriore peggioramento di quasi € 1 mld rispetto all’analogo trimestre del 2023.

Sul risultato – spiega ANIA – ha pesato l’aumento dell’ammontare totale delle uscite (+10,4%), determinato principalmente dai maggiori importi riscattati (in particolare quelli relativi alle polizze di ramo III).

Premi in crescita del 9,1%

Nel dettaglio, nel I trimestre 2024 il volume dei premi contabilizzati è ammontato a € 27,5 mld, in aumento del 9,1% rispetto all’analogo periodo del 2023, quando la raccolta premi registrava invece un decremento annuo del 3,8%.

L’84% dei premi è generato dall’emissione di nuovi contratti o dall’introito di premi unici aggiuntivi relativi a polizze già in essere, in aumento dell’8,3% rispetto al I trimestre 2023. I premi risultano costituito per l’84% da premi unici (in aumento dell’11,2% rispetto al I trimestre 2023) e per il restante 16% da premi periodici, di cui il 2% sono premi di prima annualità (-5,3%) e il 14% premi di annualità successive (+0,2%).

Uscite a33,1 mld (+10,4%)

Quanto alle uscite, nel I trimestre l’ammontare complessivo è salito a € 33,1 mld, con un incremento del 10,4% rispetto al I trimestre 2023. La quota prevalente delle uscite è derivata dai riscatti e dagli altri rimborsi, pari al 77% dei pagamenti complessivi, circa 5 punti percentuali in più rispetto all’analogo periodo del 2023, con un ammontare pari a € 25,4 mld, il più alto mai rilevato in un singolo trimestre, in crescita del 18,3%.

I sinistri per decesso e altri eventi attinenti alla vita umana coperti dalle polizze vita hanno registrato nel I trimestre 2024 importi ancora significativamente alti (€ 4,3 mld) rispetto al periodo pre-pandemia, pari al 13% delle uscite totali e in aumento dell’8,7% rispetto ai primi tre mesi dell’anno precedente.

Le scadenze e le rendite maturate, comprensive della variazione delle riserve per somme da pagare, hanno registrato invece una contrazione del 25,2% rispetto al I trimestre 2023, con un’incidenza sulle uscite totali che scende al 10%, a fronte di un ammontare pari a € 3,4 mld.

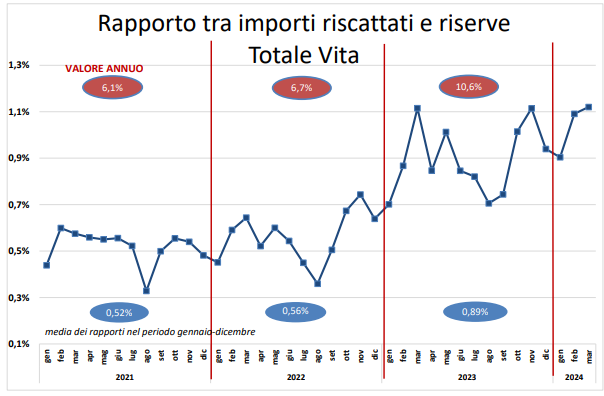

In merito ai riscatti, l’andamento si può meglio analizzare rapportando il loro importo mensile all’ammontare medio delle riserve matematiche – dal momento che quest’ultima voce di bilancio risulta negli anni meno volatile rispetto al volume dei premi. Questo indicatore mostra nel periodo analizzato un generale progressivo rialzo, passando da un valore medio di 0,52% nel 2021 a 0,89% nel 2023. Tale andamento si riscontra anche nei primi tre mesi del 2024 quando il rapporto riscatti a riserve sale progressivamente fino a raggiungere l’1,12% nel mese di marzo.

Riserve tecniche a 842,2 mld

Le riserve tecniche vita, comprensive anche della riserva per somme da pagare, alla fine di marzo 2024 sono state pari a € 842,2 mld, in aumento dello 0,7% rispetto alla fine del 2023. L’incidenza dei premi contabilizzati sulle riserve è risultata pari al 3,3%. In particolare, i due terzi delle riserve complessive deriva da impegni assunti nel ramo I mentre quasi il 30% è afferente a polizze di ramo III.

Analizzando la concentrazione delle riserve tecniche tra le compagnie di assicurazione operanti in Italia alla fine del I trimestre 2024, si osserva che il 54% dell’intero ammontare è detenuto dalle prime cinque compagnie e si arriva al 73% considerando le successive cinque. La variazione dello stock delle riserve rispetto alla fine dell’esercizio 2023 è stata positiva per € 6,3 mld, nonostante il saldo tecnico del settore vita negativo per € 5,6 mld, grazie principalmente alla rivalutazione degli attivi sottostanti alle polizze unit-linked.

Un’analisi più approfondita dei dati evidenzia che il 35% delle imprese, rappresentative del 42% del mercato in termini di premi contabilizzati 2023, ha registrato nel I trimestre 2024 un flusso netto positivo e che il 53% (per una quota premi pari al 61%) ha ottenuto un risultato migliore della media dell’indice (-0,67%) calcolato rapportando il flusso netto totale alla giacenza media delle riserve complessive.

Analisi per ramo

Nel I trimestre 2024 il ramo I ha registrato un flusso netto negativo per € 1,2 mld, in netto miglioramento rispetto ai € -4,2 mld contabilizzati nei primi tre mesi dell’anno precedente. Tale valore è il risultato di una raccolta premi in aumento del 9,5% rispetto alla fine del I trimestre 2023, pari a € 19,8 mld (di cui l’86% a premio unico) e di un ammontare del totale oneri in calo del 5,6%, pari a € 21,0 mld, di cui il 73% costituito da riscatti e altri rimborsi (-0,7% rispetto al I trimestre 2023). L’incidenza dei premi di nuova produzione è pari all’87%. Gli oneri pagati hanno rappresentato il 3,8% delle riserve del ramo.

Relativamente al ramo III, nel I trimestre 2024 la raccolta netta è stata negativa e pari a € -4,5 mld, la peggiore performance trimestrale mai rilevata (era € -0,7 mld nel I trimestre 2023). Tale risultato è determinato dall’aumento, dopo due anni consecutivi di variazioni negative, della raccolta premi (+14,1% rispetto al I trimestre 2023), per un importo pari a € 6,3 mld (di cui il 79% afferente a nuovi contratti), e da un incremento del totale degli oneri (+72,4% rispetto al I trimestre 2023), per un ammontare pari a € 10,7 mld, di cui l’84% costituito da riscatti e altri rimborsi (importo sensibilmente più elevato rispetto all’analogo periodo degli anni precedenti). L’onere complessivo per riscatti, scadenze e sinistri ha rappresentato nel ramo III il 4,4% delle riserve.

L’aumento dei riscatti – spiega l’Associazione – è in parte dovuto a un’operazione straordinaria da parte di una compagnia italiana che nell’ultimo mese del 2023 ha incorporato una sua rappresentanza UE operante in Italia, facendo così affluire volumi di riserve matematiche nel perimetro di rilevazione di questa statistica e che nei primi mesi del 2024 ha registrato significativi importi riscattati.

Il ramo V, con un volume premi di € 0,5 mld (di cui il 71% a premi unici), ha registrato un aumento del 23,3% rispetto al I trimestre 2023, mentre l’ammontare totale delle uscite è risultato pari a € 0,9 mld (di cui il 76% dovuto a riscatti mentre il restante a scadenze/rendite maturate), in calo del 14,6%. La raccolta netta è stata negativa per € 0,4 mld, la perdita più contenuta rispetto ai flussi trimestrali dell’intero anno 2023. Il 90% del totale premi è afferente a nuovi contratti mentre l’onere complessivo per riscatti, scadenze e sinistri ha rappresentato nel ramo V il 4,8% delle riserve.

Analisi per tipologia di prodotto

Il saldo registrato per i prodotti multiramo complessivi è stato negativo per € 2,3 mld (era € -74 mln nel I trimestre 2023) ma più contenuto rispetto al flusso negativo contabilizzato dal totale mercato vita (€ -5,6 mld). Il volume dei premi contabilizzati è stato pari a € 7,6 mld, il 9,5% in meno rispetto al I trimestre 2023 e con un’incidenza sul totale premi vita che continua progressivamente a scendere e si attesta al 27%. L’ammontare complessivo delle uscite è stato pari a € 9,8 mld, il 30% del totale oneri vita e in aumento del 16,4% rispetto al I trimestre 2023. Le riserve tecniche dei prodotti multiramo a fine marzo sono state pari a € 241,6 mld (il 29% del totale riserve vita), in aumento dell’1,0% rispetto al I trimestre 2023.

In termini di premi, l’81% dei prodotti multiramo complessivi è costituito dai cosiddetti prodotti multiramo puri – esclusi quelli previdenziali e PIR – che hanno registrato nei primi tre mesi del 2024 un flusso netto negativo per € 2,4 mld. Le riserve tecniche dei prodotti multiramo puri costituiscono l’87% di quelle relative ai prodotti multiramo complessivi, a fronte di un ammontare pari a quasi € 210 mld (-0,1% rispetto al I trimestre 2023); da inizio anno la variazione dello stock di riserve è stata positiva per € 3,7 mld, nonostante la performance negativa registrata dalla gestione tecnica (premi al netto dei pagamenti), grazie alla rivalutazione degli attivi sottostanti alle polizze di ramo III afferenti a prodotti multiramo.

Le forme pensionistiche individuali e collettive hanno registrato da inizio anno una raccolta premi pari a € 3,1 mld (+14,5% rispetto al I trimestre 2023), mentre le uscite sono state pari a € 2,4 mld (+19,8%), generando un saldo tecnico positivo di € 0,8 mld. Le riserve tecniche sono ammontate a € 102,2 mld, il 12% delle riserve complessive dei rami vita, in aumento dell’8,4% rispetto al I trimestre 2023. Le forme di puro rischio hanno registrato nei primi tre mesi del nuovo anno un flusso netto positivo pari a € 0,5 mld (di cui il 34% afferente a polizze non abbinate a mutui o credito al consumo), mentre nello stesso periodo i PIR (Piani Individuali di Risparmio) hanno contabilizzato una raccolta netta negativa per quasi € 0,2 mld.

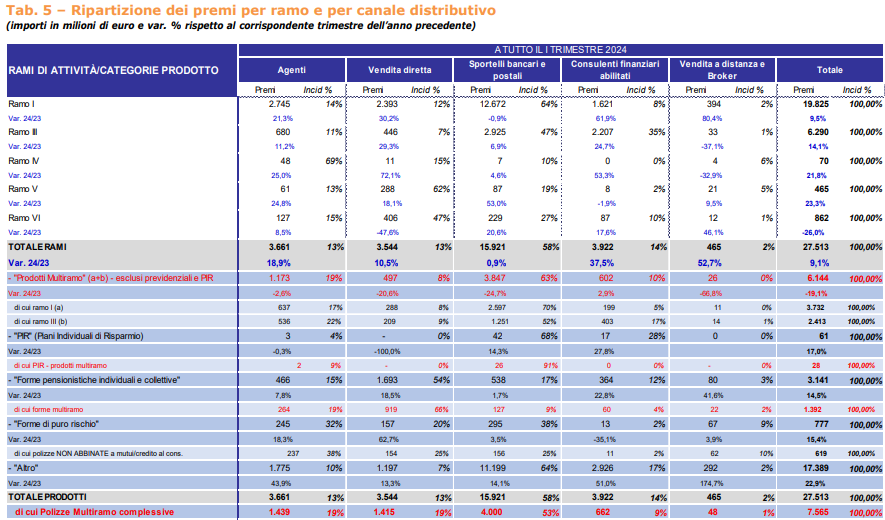

Analisi per canale distributivo

Nel I trimestre 2024 la principale forma di intermediazione, in termini di volume premi, risulta essere il canale degli sportelli bancari e postali, con un ammontare pari a € 15,9 mld (+0,9% rispetto all’analogo periodo dell’anno precedente) e un rapporto sul totale premi vita del 58%. I rami in cui tale canale registra la maggiore incidenza sono il ramo I (64%) e il ramo III (47%), oltre a commercializzare il 63% delle polizze multiramo pure (escluse quelle previdenziali e PIR) e il 68% dei PIR. Volumi di business più contenuti per gli sportelli bancari e postali si riscontrano invece nel ramo VI (27%), dove è più alta la presenza della vendita diretta con una quota di mercato pari al 47% (il 54% invece per la raccolta premi attinenti a forme pensionistiche individuali e collettive). Nel I trimestre 2024 quest’ultimo canale ha raccolto un ammontare premi complessivo pari a € 3,5 mld, il 13% del totale premi vita (quarto canale di intermediazione per raccolta premi), registrando un incremento del 10,5% rispetto al I trimestre 2023; le polizze di ramo I rappresentano quasi il 70% della raccolta totale del canale e costituiscono il 12% del volume premi afferenti a tale ramo.

Il secondo canale di intermediazione risulta essere quello relativo ai consulenti finanziari abilitati, con una quota di mercato pari al 14% e un volume premi di € 3,9 mld (+37,5% rispetto al I trimestre 2023), di cui € 2,2 mld relativi a polizze unit-linked (il 35% dei premi di ramo III). Le polizze di ramo I rappresentano essenzialmente la restante quota di mercato del canale e costituiscono l’8% del volume premi afferenti a tale ramo.

Il terzo canale di intermediazione per raccolta premi risulta essere quello relativo agli agenti, con una quota di mercato pari al 13% e un ammontare di € 3,7 mld (+18,9% rispetto al I trimestre 2023), prevalentemente relativi a polizze di ramo I (il 14% dei premi di tale ramo). Le polizze di ramo IV, seppur ancora scarsamente commercializzate in Italia, sono state vendute principalmente da questo canale (il 69%).

La vendita diretta a distanza e Broker nei primi tre mesi del 2024 hanno contabilizzato un volume premi complessivo di € 0,5 mld, di cui l’85% relativo a polizze di ramo I.