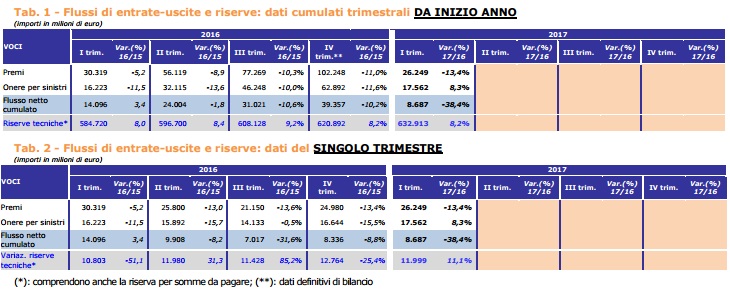

Dopo tre anni consecutivi di raccolta netta al I trimestre superiore ai € 10 mld, nel I trimestre del 2017 il saldo tra entrate (premi) e uscite (pagamenti per riscatti, scadenze, rendite e sinistri) del mercato vita in Italia (lavoro diretto svolto da imprese italiane ed extra-UE) è stato pari a € 8,7 mld, in diminuzione del 38,4% rispetto ai primi tre mesi del 2016, quando aveva raggiunto l’importo più alto mai registrato (€ 14,1 mld) (cfr. Tab. 1 e Allegato III).

Tale risultato è stato determinato dalla diminuzione del volume dei premi, dovuta in gran parte al calo delle polizze di ramo I che ha annullato il contributo positivo della raccolta di ramo III, e dall’aumento del totale onere sinistri, conseguenza a sua volta di un nuovo aumento di importi riscattati o disinvestiti delle polizze, soprattutto di ramo III.

Analizzando gli andamenti nei singoli trimestri, si osserva tuttavia come nel I trimestre 2017 il flusso netto sia superiore a quello realizzato negli ultimi due trimestri del 2016, quando il calo della raccolta premi di ramo I aveva inciso significativamente sul saldo finale (cfr. Tab. 2).

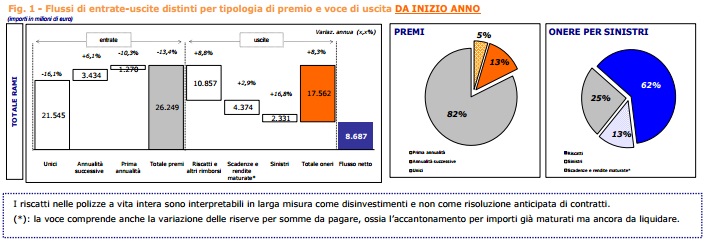

Nel I trimestre 2017 il volume dei premi contabilizzati ha raggiunto € 26,2 mld, in diminuzione del 13,4% rispetto ai primi tre mesi del 2016 e del 17,9% rispetto al 2015 (cfr. Fig. 1 e Allegato I). L’ammontare risulta costituito per l’82% da premi unici, in calo del 16,1% rispetto ai primi tre mesi del 2016, e per il restante 18% da premi periodici. Quest’ultima quota è costituita per il 5% da premi di prima annualità (-10,3% rispetto al 2016) e per il 13% da premi di annualità successive, in aumento del 6,1%.

Calcolando i premi mediante una misura che consente di standardizzare l’ammontare di premi unici e periodici, come l’Annual Premium Equivalent (APE) – pari alla somma tra premi annui, considerati per il 100% del loro importo, e premi unici divisi per la durata dei relativi contratti convenzionalmente posta pari a 10 anni – la variazione del volume premi rispetto al I trimestre 2016 passerebbe da -13,4% a -5,0%. Nei primi tre mesi del 2017 l’ammontare complessivo delle uscite è stato pari a € 17,6 mld, l’8,3% in più rispetto all’analogo periodo dell’anno precedente (cfr. Fig. 1 e Allegato II).

La quota prevalente delle uscite è derivata dai riscatti e dagli altri rimborsi, pari al 62% dei pagamenti complessivi, in aumento dell’8,8% rispetto al I trimestre 2016; le scadenze e le rendite maturate, comprensive della variazione delle riserve per somme da pagare, sono ammontate al 25% delle uscite totali (+2,9% rispetto al 2016), mentre il restante 12% è costituito dagli importi dei sinistri per decesso e altri eventi attinenti alla vita umana coperti dalle polizze vita, che hanno registrato un aumento del 16,8% rispetto all’anno precedente. Un’analisi più approfondita dei dati evidenzia che il 77% delle imprese, rappresentative del 93% del mercato in termini di premi contabilizzati 2016, ha registrato da inizio anno un flusso netto positivo e che il 42% (per una quota premi pari al 52%) ha ottenuto un risultato migliore della media dell’indice (1,39%) calcolato rapportando il flusso netto totale alla giacenza media delle riserve complessive.

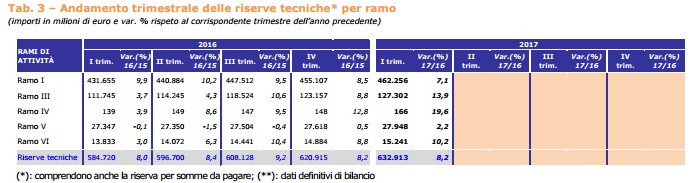

Le riserve tecniche vita alla fine del I trimestre 2017 sono state pari a € 632,9 mld, in aumento dell’8,2% rispetto ai primi tre mesi dell’anno precedente e dell’1,9% rispetto alla fine del 2016, pressoché in linea con la crescita registrata nei trimestri precedenti (cfr. Allegato IV). In particolare, il 73% delle riserve deriva da impegni assunti da polizze di ramo I (un punto percentuale in meno rispetto all’analogo trimestre del 2016) mentre il 20% è afferente a polizze di ramo III (un punto percentuale in più). Analizzando la concentrazione delle riserve tecniche tra le compagnie di assicurazione operanti in Italia alla fine del I trimestre 2017, si osserva che circa la metà dell’intero ammontare è detenuto dalle prime cinque compagnie, mentre se si considerano anche le successive cinque imprese si arriva a sfiorare il 70%.

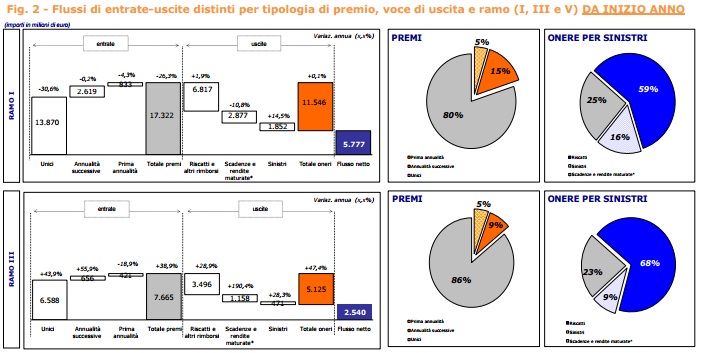

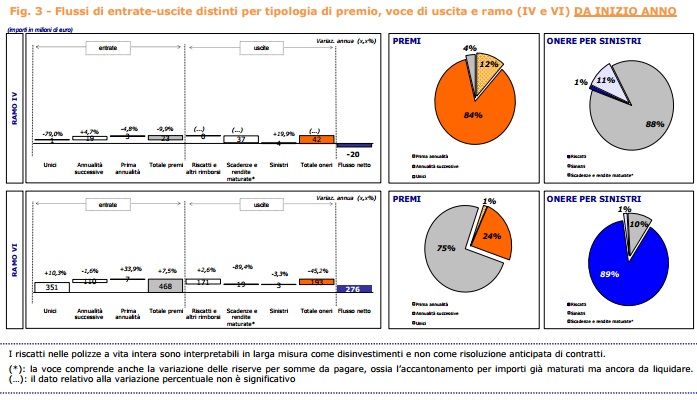

La variazione dello stock delle riserve rispetto alla fine dell’esercizio 2016 è stata pari a € 12,0 mld, 3,3 mld in più rispetto al saldo tecnico del settore vita. Analisi di dettaglio per ramo Nel I trimestre 2017 il ramo I ha registrato un flusso netto positivo e pari a € 5,8 mld, dimezzato rispetto ai primi tre mesi dell’anno precedente ma pressoché in linea con il trimestre precedente, pari a € 6,0 mld.

Tale risultato è dovuto alla raccolta premi del valore di € 17,3 mld, di cui € 13,9 mld unici (l’80% dei premi) e € 3,4 mld annui, e alle uscite pari a € 11,5 mld, di cui circa il 60% è rappresentato da riscatti e altri rimborsi (€ 6,8 mld), mentre le scadenze e le rendite maturate (€ 2,9 mld) costituiscono un quarto del totale oneri (cfr. Fig. 2).

Nei primi tre mesi del 2017 i premi contabilizzati di ramo I hanno registrato una contrazione del 26,3% rispetto all’analogo periodo del 2016, quando la variazione annua era positiva e pari al 7,0%, osservando tuttavia una raccolta premi superiore a quella realizzata negli ultimi due trimestri precedenti; gli oneri sono invece rimasti pressoché stazionari rispetto al I trimestre 2016 ma comunque in aumento rispetto ai restanti trimestri dell’anno precedente. L’onere complessivo per riscatti, scadenze, rendite e sinistri ha rappresentato nel ramo I il 2,5% delle riserve.

Relativamente al ramo III, la raccolta netta da inizio anno è stata pari a € 2,5 mld, superiore a quella realizzata in tutti i trimestri dell’anno precedente, in particolare in aumento del 24,4% rispetto al I trimestre 2016. Tale risultato è dovuto al significativo incremento del volume premi, pari a € 7,7 mld (+38,9% rispetto ai primi tre mesi del 2016), l’importo più alto dal III trimestre 2015 e compensato solo in parte dall’aumento delle uscite (+47,4% rispetto al I trimestre 2016), per un importo pari a € 5,1 mld (di cui il 68% rappresentato da riscatti e altri rimborsi).

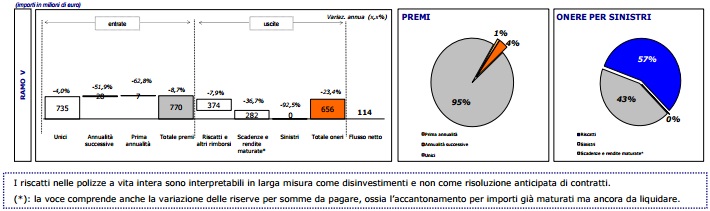

L’onere complessivo per riscatti, scadenze e sinistri ha rappresentato nel ramo III il 4,0% delle riserve. Il ramo V, con un volume premi di € 770 mln, in diminuzione dell’8,7% rispetto al I trimestre 2016 ma in linea con il trimestre precedente, e con un ammontare di pagamenti pari a € 656 mln (principalmente riscatti e scadenze), in calo del 23,4%, ha visto, contrariamente agli ultimi due trimestri del 2016, una raccolta netta positiva e pari a € 114 mln, il miglior risultato dal II trimestre 2015. L’onere complessivo per riscatti, scadenze e sinistri ha rappresentato nel ramo V il 2,3% delle riserve.

L’andamento trimestrale delle riserve tecniche distinte per ramo nel corso dell’anno è influenzato dagli sviluppi del saldo netto tra entrate e uscite sopra descritti. Per i rami principali è possibile valutare approssimativamente quanta variazione sia scaturita da tale saldo e quanta dai rendimenti attribuiti agli assicurati.

Nel I trimestre 2017 l’ammontare delle riserve tecniche afferente al ramo I è stato pari a € 462,3 mld, il 7,1% in più rispetto all’analogo periodo dell’anno precedente, con una variazione dello stock da inizio anno di € 7,1 mld, ossia 1,4 mld in più rispetto all’afflusso dei premi al netto dei pagamenti (cfr. Tab. 3).

Relativamente al ramo III, invece, a fronte di un flusso netto pari a € 2,5 mld, la variazione delle riserve è stata positiva di € 4,1 mld, per effetto dei rendimenti registrati dalla gestione finanziaria che hanno portato le riserve tecniche a un ammontare di € 127,3 mld (+13,9% rispetto ai primi tre mesi del 2016). Il ramo V ha raggiunto nel I trimestre 2017 un ammontare di riserve pari a € 27,9 mld, in aumento di € 331 mln rispetto a dicembre 2015, a fronte di una raccolta netta (premi – uscite) positiva per € 114 mln.

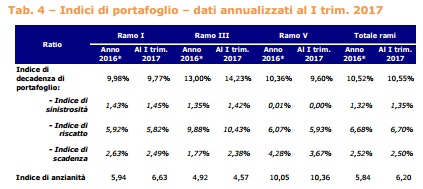

In merito all’indice di decadenza del portafoglio (uscite in rapporto alle riserve tecniche), il valore annualizzato calcolato alla fine del I trimestre 2017 è risultato sostanzialmente stazionario (10,55%) rispetto a quello relativo all’intero anno 2016 (10,52%), in controtendenza al discreto decremento dell’indice che si stava registrando negli ultimi trimestri (cfr. Tab. 4 e Allegato V).

Il primo indice, in termini di importi coinvolti, che concorre al calcolo dell’indice di decadenza del portafoglio è quello di riscatto, il quale registra un lieve incremento passando dal 6,68% nel 2016 al 6,70% nel I trimestre 2017 (indice annualizzato); in particolare, per quest’ultimo si osserva un valore pari al 5,82% per il solo ramo I e al 10,43% per il solo ramo III.

Il secondo indice è invece quello relativo alle scadenze che con il 2,50% registrato alla fine del I trimestre 2017, conferma il progressivo trend in diminuzione del valore, pari nel 2016 al 2,52%. L’andamento decrescente dell’indice è determinato principalmente dal contributo del ramo I, sia dal numeratore (la diminuzione delle uscite) sia dal denominatore (l’aumento delle riserve), che passa dal 2,63% nel 2016 al 2,49% nel I trimestre 2017.

Nello stesso periodo l’indice di sinistrosità, con un valore pari all’1,35% nel 2016, è risultato invece in lieve aumento rispetto al valore calcolato alla fine dell’anno precedente (1,32%), dovuto sia al ramo I sia al ramo III. L’indice di anzianità (rapporto tra riserve tecniche e premi) relativo al 2016 è stato pari a 6,20, in ulteriore progressivo aumento rispetto al 5,84 del 2016, a causa alla continua crescita delle riserve tecniche, in controtendenza rispetto al calo dei premi contabilizzati.

Fonte: ANIA