ANIA ha pubblicato l’Osservatorio KID, che ha l’obiettivo di fornire informazioni aggiornate sulla tipologia e sulla composizione dell’offerta relativa ai prodotti assicurativi d’investimento (IBIPs – Insurance-Based Investment Products) predisposta dalle compagnie e messa a disposizione degli assicurati per l’impiego dei loro risparmi.

La fonte di dati è rappresentata dai documenti contenenti le informazioni chiave (KID) resi disponibili dalle imprese alla data del 31 dicembre 2023.

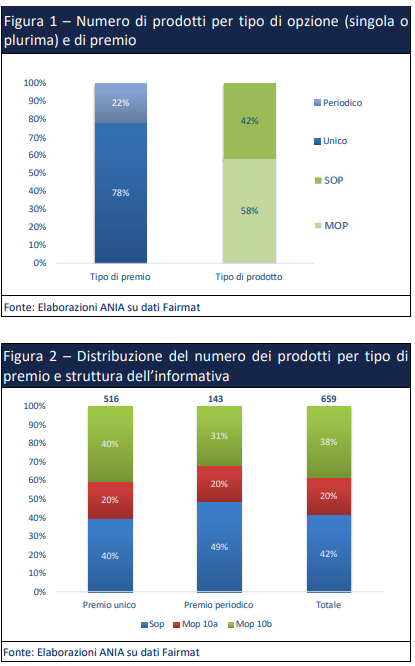

Alla data di rilevazione risultavano attivi 659 prodotti assicurativi di investimento, di cui 384 prodotti multi-opzione (MOP – multi-option products), pari al 58% del totale dei

prodotti, percentuale in calo rispetto alla precedente rilevazione del 31 maggio 2023, in cui rappresentavano il 63% del totale.

I restanti 275 prodotti, il 42% del totale, erano invece costituiti da una sola opzione (SOP – single-option products).

La modalità di versamento a premio unico è risultata quella più diffusa, relativa a 516 prodotti, pari al 78% del totale.

La modalità di versamento a premio annuo o periodico caratterizzava gli altri 143 prodotti.

Tra i prodotti a premio unico, i MOP erano pari a 311, ossia i tre quinti del totale dei

prodotti a premio unico (60%), mentre i SOP risultavano 205 (40%).

Tra i MOP a premio unico, 208 prodotti – pari al 67% del totale dei MOP a premio unico e al

40% del totale dei prodotti a premio unico – adottavano la struttura del KID prevista dalle

norme europee che fa ricorso a un Generic KID (G-KID), per brevità 10.b (riferimento

all’articolo 10, lettera delle norme tecniche di regolamentazione che individuano il G-KID).Gli altri 103 MOP a premio unico – pari al 33% del totale dei MOP a premio unico e al 20% del totale dei prodotti a premio unico – risultavano offerti tramite la struttura del KID prevista dalle norme che ricorre a un KID per ciascuna opzione (per brevità, 10.a).

Tra i 143 prodotti a premio annuo o periodico, i MOP erano 73 (51%) e i SOP quasi la restante metà dei prodotti(49%).

Questi ultimi si suddividevano in: 28 prodotti – pari al 20% del totale dei prodotti a premio annuo o periodico e al 38% dei MOP a premio annuo o periodico – con struttura dell’informativa 10.a e 45 prodotti – pari al 62% dei MOP a premio annuo o periodico e al 31% del totale a premio annuo o periodico – con struttura 10.b. Nel complesso, dei 384 MOP, 253 (66%) presentavano la struttura 10.b e i rimanenti 131 la struttura 10.a.

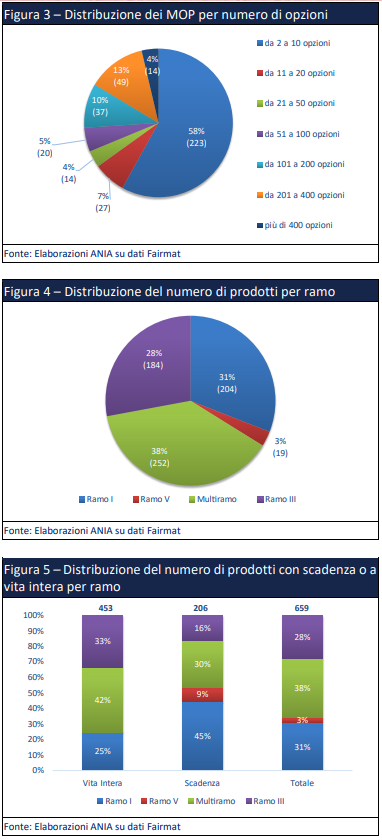

Relativamente al numero di opzioni offerte nell’ambito dei MOP, 223 prodotti, pari al

58% dei MOP, erano caratterizzati da un numero di opzioni da due a dieci. 41 prodotti, l’11% del totale, avevano un numero di opzioni da undici a cinquanta. 57 prodotti, il 15% del totale, avevano un numero di opzioni da cinquantuno a duecento.

I restanti 63 prodotti, il 17% del totale, presentavano un numero di opzioni superiore a duecento.

In termini di distribuzione per ramo di attività dei 659 prodotti, i prodotti con opzioni di un solo ramo costituivano la maggioranza (407, il 62% del totale). In particolare, la quota più numerosa dei prodotti con opzioni di un solo ramo era costituita dai prodotti di ramo I (204, il 31% del totale dei prodotti e in crescita del 10% rispetto alla rilevazione del 31 maggio 2023), a fronte di 184 prodotti unit-linked, il 28% del totale dei prodotti, e di 19 prodotti di ramo V, il 3% del totale dei prodotti.

I prodotti multiramo o ibridi, costituiti dalla combinazione di una componente di ramo I

e di una di ramo III, rappresentavano comunque la tipologia di prodotto più distribuita (252, il 38% del totale) rispetto alle quote di prodotti di un solo specifico ramo.

Nel complesso, quindi, assumendo che i prodotti di tipo unit-linked non prevedessero forme di garanzia, la quota di prodotti costituiti almeno in parte da una componente garantita (multiramo, ramo I e ramo V) era pari a quasi tre quarti del totale (72%).

In termini di distribuzione dei prodotti per ramo di attività e per la presenza o meno di una durata o scadenza predefinita (cfr. Figura 5), i prodotti a vita intera, senza una durata predefinita, risultavano essere 453 (il 69% del totale), mentre i restanti 206 prodotti riportavano una durata predefinita.

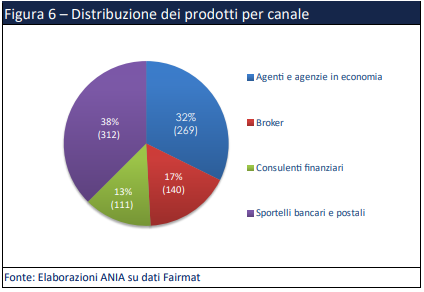

Il canale distributivo principale in termini di numero di prodotti è quello bancario e postale, con 312 prodotti, il 38% del totale. Il canale agenziale distribuiva 269 prodotti, quasi un terzo del totale. Per il resto, i consulenti finanziari distribuivano 111 prodotti (13%), mentre i broker ne distribuivano 140 (17%).

Caratteristiche delle opzioni offerte

Le opzioni messe a disposizione tramite i prodotti risultavano essere più di 33.000 (valore quasi dimezzato rispetto alla rilevazione del 31 maggio 2023). Il numero medio di opzioni per prodotto risultava, quindi, pari a 51.

Nell’ambito delle opzioni che prevedevano almeno in parte una componente unit-linked, le

opzioni totalmente di ramo III costituivano la maggioranza (54% del totale), a fronte della restante parte costituita da opzioni multiramo (46%).

Con riferimento, invece, alle opzioni esclusivamente di tipo unit-linked, incluse quelle presenti nei prodotti multiramo, il numero di opzioni era di oltre 32.000, costituite per la quasi totalità (90%) da fondi istituiti da soggetti diversi dall’impresa di assicurazione (fondi

esterni), per il 9% da fondi interni, istituiti dalla compagnia, e per il residuo 1% da portafogli di fondi.

Profili di rendimento e rischio delle opzioni

In termini di rischiosità dell’investimento, le opzioni erano concentrate nelle classi di rischio medie: il numero maggiore di opzioni si registrava nella classe di rischio 3 (11.651), più di un terzo del totale delle opzioni, seguita dalla classe 4, il 30% del totale.

La classe 2 comprendeva quasi 6.000 opzioni, il 17% del totale. La classe 5 annoverava più di 5.000 opzioni (il 15% del totale). Le altre classi si attestavano su numeri molto più contenuti, con la classe 6 che contava il 2% del totale, la classe 1 l’1% e la classe 7 solo 11 opzioni. La classe di rischio media ponderata era pari a 3,5. Le opzioni sono state analizzate anche in base ai livelli di rendimento atteso al netto dei costi all’orizzonte temporale consigliato, in corrispondenza dello scenario moderato, nonché in base alla tipologia di opzione e di premio.

Clicca qui per leggere il report