di Paola Valentini

Sulla previdenza complementare la svolta finalmente è arrivata. Dal 3 aprile è possibile chiedere il Tfr in busta paga a rate mensili. Operazione, insieme agli 80 euro di bonus, fortemente voluta dal premier Matteo Renzi, il quale spera in questo modo di rilanciare i consumi e ridare fiducia agli italiani.

Ma lo stesso Renzi non ha intenzione di sradicare la riforma Fornero, nonostante le periodiche aperture del ministro Poletti fatte in realtà più per accontentare l’ala radicale del suo partito e tutti quei lavoratori che con la riforma Fornero hanno dovuto rimandare l’appuntamento con la pensione anche di cinque o sei anni. Ai tempi delle primarie lo stesso Renzi si era detto contrario a qualsiasi dietrofront rispetto alle norme lacrime e sangue approvate dal governo Monti nell’emergenza di fine 2011. L’unica concessione che Renzi aveva fatto riguardava gli esodati, cioè i lavoratori rimasti senza stipendio e senza pensione per effetto della legge Fornero.

Ma lo stesso Renzi non ha intenzione di sradicare la riforma Fornero, nonostante le periodiche aperture del ministro Poletti fatte in realtà più per accontentare l’ala radicale del suo partito e tutti quei lavoratori che con la riforma Fornero hanno dovuto rimandare l’appuntamento con la pensione anche di cinque o sei anni. Ai tempi delle primarie lo stesso Renzi si era detto contrario a qualsiasi dietrofront rispetto alle norme lacrime e sangue approvate dal governo Monti nell’emergenza di fine 2011. L’unica concessione che Renzi aveva fatto riguardava gli esodati, cioè i lavoratori rimasti senza stipendio e senza pensione per effetto della legge Fornero.

Un concetto ribadito nei giorni scorsi anche da Tito Boeri, il nuovo presidente dell’Inps, sostenuto proprio da Renzi. Per Boeri l’intervento più importante da fare riguarda la condizione di chi, a un’età superiore a 55 anni, perde il lavoro con poche possibilità di trovarne un altro, rischiando in tal modo la povertà assoluta. Per questo tra le proposte che Boeri presenterà a giugno al governo c’è quella di «un reddito minimo garantito per le persone over 55 in condizioni di povertà, oltre che un’armonizzazione delle regole previdenziali che consenta di tagliare quelli che sono solo privilegi e recuperare, all’interno del sistema, le risorse per rendere più equo il nostro welfare state», ha spiegato il presidente dell’Inps.

Dal canto suo la modifica della legge Fornero, che consentirebbe il pensionamento anticipato in cambio di una riduzione dell’assegno, è un’idea «buona e condivisibile. Il problema è che questo non è consentito dalle regole di contabilità europea in quanto crea deficit. Perciò dovremmo ottenere da Bruxelles questo tipo di flessibilità, ma non è un traguardo raggiungibile in pochi mesi», ha sottolineato di recente il consigliere economico del premier e commissario alla spending review Yoram Gutgeld, aggiungendo che «più che riformare la Fornero si tratta di utilizzare il metodo contributivo, che è l’essenza e la forza di quella legge, per consentire più flessibilità. Lo spazio c’è: la Fornero ci permette una sostenibilità del sistema pensionistico che nessun altro grande Paese ha in Europa e dunque consentire una flessibilità contabile è un’idea interessante da perseguire.

Dal canto suo la modifica della legge Fornero, che consentirebbe il pensionamento anticipato in cambio di una riduzione dell’assegno, è un’idea «buona e condivisibile. Il problema è che questo non è consentito dalle regole di contabilità europea in quanto crea deficit. Perciò dovremmo ottenere da Bruxelles questo tipo di flessibilità, ma non è un traguardo raggiungibile in pochi mesi», ha sottolineato di recente il consigliere economico del premier e commissario alla spending review Yoram Gutgeld, aggiungendo che «più che riformare la Fornero si tratta di utilizzare il metodo contributivo, che è l’essenza e la forza di quella legge, per consentire più flessibilità. Lo spazio c’è: la Fornero ci permette una sostenibilità del sistema pensionistico che nessun altro grande Paese ha in Europa e dunque consentire una flessibilità contabile è un’idea interessante da perseguire.  Ma ci vuole tempo, bisogna strappare il sì di Bruxelles, dunque non bisogna creare troppe aspettative», ha concluso Gutgeld. Anche sull’altro tema a lui caro, ovvero un prelievo sulle pensioni più elevate erogate in base al sistema retributivo (sconosciuto a chi è entrato nel mondo del lavoro dopo il 1996) e che non sono coperte dai contributi versati, Boeri è stato smentito dallo stesso Poletti in audizione alla Camera.

Ma ci vuole tempo, bisogna strappare il sì di Bruxelles, dunque non bisogna creare troppe aspettative», ha concluso Gutgeld. Anche sull’altro tema a lui caro, ovvero un prelievo sulle pensioni più elevate erogate in base al sistema retributivo (sconosciuto a chi è entrato nel mondo del lavoro dopo il 1996) e che non sono coperte dai contributi versati, Boeri è stato smentito dallo stesso Poletti in audizione alla Camera.

Peraltro il problema della mancata copertura dei contributi versati rispetto agli assegni erogati non riguarda tanto le pensioni cosiddette d’oro, ma anche e soprattutto quelle più magre, oggetto di maggiorazioni sociali e integrazioni al minimo. Numeri alla mano, nel complesso nel 2013 il numero di pensionati assistiti (compresi gli assegni di invalidità, di accompagno, sociali e di guerra) in Italia erano 7,6 milioni, il 47% del totale dei pensionati, come emerge dal secondo Rapporto sul «Bilancio del sistema previdenziale italiano», l’unico strumento disponibile in grado di dare una visione d’insieme del complesso sistema previdenziale del Paese, curato da Itinerari Previdenziali, l’associazione presieduta da Alberto Brambilla.

E i giovani di oggi non avranno questo tipo di assistenza, come sottolinea Brambilla: «Occorre considerare che per coloro che hanno iniziato a lavorare dal 1996 non sono più previste né le integrazioni al minimo né le maggiorazioni sociali di cui oggi usufruiscono circa 6 milioni di pensionati su 16,5 milioni, cioè più del 36% del totale». E questo elemento dovrebbe essere tenuto in conto quando si ragiona sui tassi di sostituzione, ovvero su quanto si otterrà come prima pensione in percentuale dell’ultimo stipendio, insieme a due altri fattori. Ovvero la crescita del pil dell’Italia e la dinamica della carriera del lavoratore. Infatti il montante di ciascun lavoratore è rivalutato nel contributivo ogni anno in base alla media del pil degli ultimi cinque anni. Il Rapporto di Itinerari previdenziali rileva che, secondo i dati forniti dalla Ragioneria generale dello Stato, i tassi di sostituzione attesi paiono più che buoni; si va dal 73 al 79% per i dipendenti e dal 64 al 71% per i lavoratori autonomi, con un minimo del 60% per carriere importanti.

Numeri vicini a quelli che ha assicurato finora il sistema di calcolo retributivo della pensione, perché la legge Fornero ha posticipato l’età della pensione. Ma sono numeri basanti su ipotesi poco realistiche. «È un dato confortante e tra i più elevati tra i Paesi industrializzati. Ma queste proiezioni considerano una crescita reale del pil dell’1,57%, un’inflazione del 2% e una crescita delle retribuzioni individuali reali dell’1,51%, con produttività in crescita dell’1,53% annuo», si legge nel rapporto. L’analisi di Itinerari Previdenziali sottolinea che «dal 2008, anno d’inizio della grande crisi, a fine 2014 avremmo dovuto avere una crescita reale del pil del 10,9%, sulla base della legge Dini che prevede una crescita reale annua dell’1,5%, e ancor più alta sulla base delle ipotesi della Ragioneria generale dello Stato sopra indicate. Invece la rivalutazione in termini reali dei montanti contributivi è stata addirittura negativa, per il 4,5%, e quindi la rivalutazione dei contributi versati è stata in realtà del -16%». Un dato inquietante che peserà sulle future pensioni pubbliche, e che può richiedere molti anni per essere riassorbito, date le deboli prospettive dell’economia italiana. «I tassi di sostituzione che nell’ipotesi di un pil in crescita dell’1% scendono di poco rispetto a quelli della Ragioneria, nella proiezione basata su una crescita dello 0,5% decadono in modo evidente di circa l’8% per i dipendenti e del 6,8% per gli autonomi», stima il Rapporto. Le cose non vanno meglio per le retribuzioni individuali, che da tempo crescono poco meno dell’1,51% previsto e a volte persino si riducono, con modeste prospettive di crescita nei prossimi anni. «Il combinato disposto di quanto detto determina due conseguenze», conclude il Rapporto. «I veri tassi di sostituzione andranno rivisti al ribasso e i redditi e salari su cui calcolare queste prestazioni saranno bassi. In media, per il grosso dei lavoratori, secondo i dati dell’Agenzia delle Entrate non andranno oltre i 1.100 euro al mese. Il 70% di 1.100 euro sono 770 euro, cioè poco più della pensione minima». Se a ciò si aggiunge che il diffondersi del precariato ha determinato per molti dei buchi contributivi, che ridurranno l’assegno pubblico, si evince che oggi è più che mai necessario accumulare risparmi per la pensione, ed è meglio farlo il prima possibile. «Purtroppo, in Italia lo sviluppo della previdenza complementare ha avuto l’andamento del gambero con progetti ambiziosi e arretramenti pericolosi», sottolinea Brambilla nel suo Rapporto, «è quanto accaduto con la legge di Stabilità 2014 che per favorire i consumi consente di mettere il Tfr nelle buste paga dei lavoratori, oltre ad aver aumentato la tassazione sui rendimenti dei fondi pensione». Da inizio 2015 l’aliquota fiscale sui risultati è salita dall’11,5 al 20%. Ciononostante i fondi pensione si sono difesi, confermando il buon andamento degli ultimi anni. In media, in base ai dati raccolti da MF-Milano Finanza, nel trimestre i negoziali hanno reso il +4,5% netto, battendo la rivalutazione del Tfr in azienda che, per via dell’inflazione nulla, ha segnato +0,3% (si rivaluta ogni anno dell’1,5% fisso più il 75% dell’inflazione Istat) al netto della tassazione che è stata anche per quest’ultimo aumentata dall’11 al 17%. «I risultati al 31 marzo sono molto buoni. Al punto che potrebbero già bastare per un anno intero», nota il fondo Solidarietà Veneto. È di poco superiore il rendimento medio dei fondi pensione aperti (+5,6%), mentre i dati sui pip ancora non sono noti. «Consentire di consumare il Tfr per spese correnti anziché favorire un sano risparmio previdenziale è l’opposto della buona informazione, è diseducativo e politicamente miope. Crearsi un piano previdenziale è indispensabile per integrare la pensione pubblica ma è altrettanto indispensabile per far fronte a problemi di salute, della casa o a spese impreviste, ma anche per sopperire a momenti di inoccupazione», avverte Brambilla. E il Tfr rappresenta un pilastro rilevante per avviare un piano previdenziale perché è il 6,91% della retribuzione lorda. «Se si confronta il montante maturato in 20 anni da un lavoratore che contribuisce a un fondo pensione solo con il proprio contributo, pari all’1% del reddito annuale lordo ipotizzato di 18.200 euro, con quello di chi a parità di reddito conferisce in aggiunta il Tfr, si scopre che il primo avrebbe un importo irrisorio, di 4.445 euro, mentre il secondo avrebbe 30.216 euro», calcola Itinerari Previdenziali. Oggi il lavoratore ha di fronte un trivio: lasciare il Tfr in azienda, metterlo (o lasciarlo) nel fondo pensione, o incassarlo mese per mese.

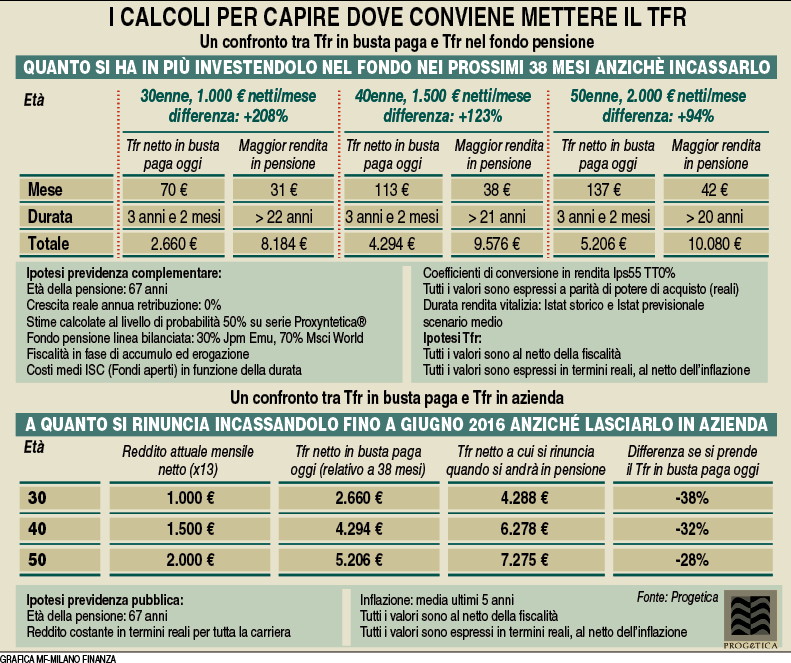

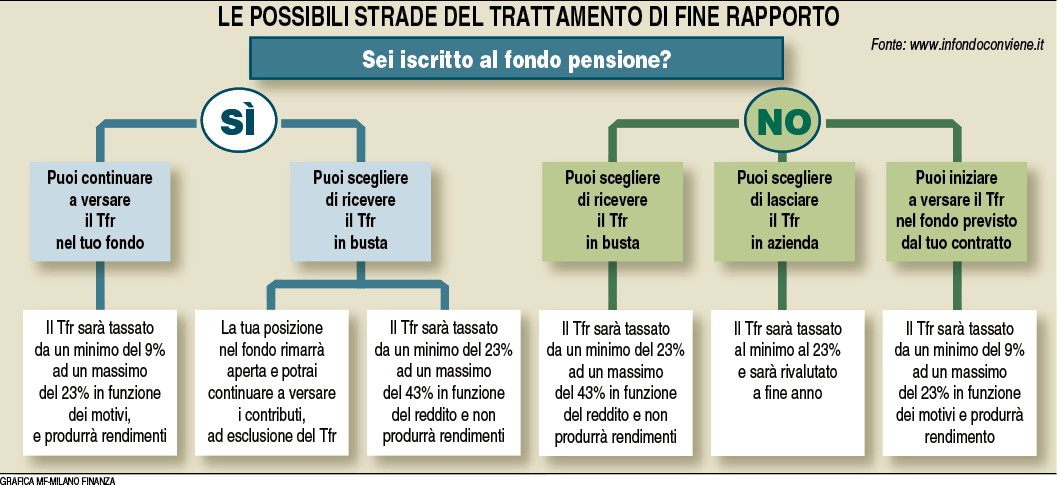

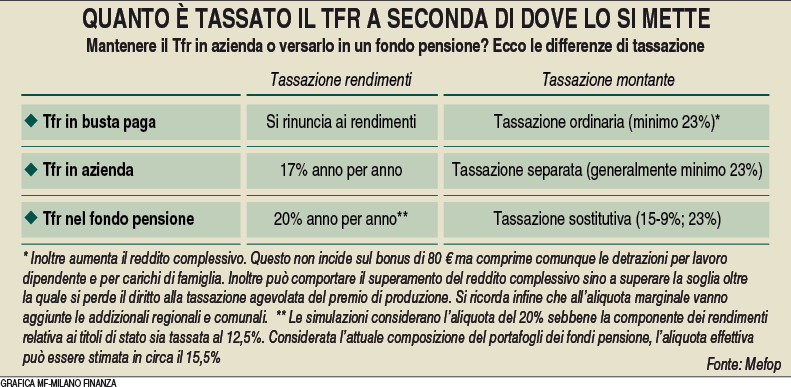

Per aiutare il lavoratore a capire le implicazioni di ciascuna opzione, Progetica ha realizzato due simulazioni che mettono a confronto l’ipotesi del Tfr in busta paga alternativamente con il Tfr in azienda o nel fondo pensione. Tutte le stime sono state fatte su 38 mesi (dall’1 maggio 2015 al 30 giugno 2018 data di conclusione della sperimentazione dell’operazione Tfr in busta paga), visto che i primi due mesi della finestra, marzo e aprile, sono passati. «Sul piano finanziario, converrebbe tenere il Tfr in azienda, grazie alla tassazione separata, più favorevole rispetto all’aliquota marginale Irpef, e al rendimento del Tfr nel tempo. Le tabelle quantificano il costo per il lavoratore dello spostamento, oggi, del Tfr in busta paga, pari in media a un 30% circa di ricchezza in meno. Per esempio, un trentenne che guadagna 1.000 euro netti, se decide di monetizzare il Tfr otterrebbe in tutto 2.660 euro. Se invece lo lasciasse in azienda, si ritroverebbe 4.288 euro all’epoca della pensione», spiega Andrea Carbone di Progetica. La seconda tabella confronta Tfr in busta paga con lo stesso versato al fondo pensione, nello stesso periodo. «Per un quarantenne, la domanda sarebbe: meglio 113 euro netti al mese in busta paga oggi, per 3 anni e 2 mesi, o 38 euro netti in più di previdenza integrativa?», spiega Carbone. Per rendere confrontabili i 3 anni e 2 mesi con la durata media della pensione Progetica ha usato la speranza di vita Istat: la pensione di un trentenne di oggi che si ritirerà dal lavoro a 67 anni durerà almeno 22 anni, quella di un quarantenne 21, quella di un cinquantenne 20. «Il quesito del quarantenne diventerebbe: meglio 4.294 euro nei prossimi 38 mesi, o 9.576 euro quando sarò in pensione? Il tutto sapendo che ogni anno in più vissuto rispetto alla media porterebbe un ulteriore beneficio», spiega Carbone. Le stime di Progetica mostrano come, da un punto di vista economico, a parità di potere di acquisto, sia meglio mettere o mantenere il Tfr in un fondo pensione: gli aumenti di ricchezza sarebbero compresi tra le 2 (+94%) e le 3 volte (+207%). «In sintesi, buon senso, simulazioni, e norme di qualità sulla pianificazione finanziaria», avverte Carbone, «suggeriscono di spostare denaro dall’oggi al domani, soprattutto in vista di pensioni pubbliche sempre più magre».

E qui le incognite non mancano. «Perché un sistema pensionistico funzioni», conclude Brambilla, «occorre anzitutto che i decisori politici abbiano un progetto di welfare, con proiezioni almeno a 50 anni, tutti dati disponibili. Poi», prosegue Brambilla, «occorrono incentivi alla previdenza complementare e una costante ed efficace informazione sulla situazione pensionistica di tutti, soprattutto dei giovani. In mancanza di ciò, l’intero sistema nazionale della previdenza sociale potrebbe essere a rischio. Non è una bella prospettiva per i nostri futuri pensionati poveri. L’assenza di un progetto welfare porta a decisioni errate e ondivaghe, che possono creare forti tensioni sociali in un momento in cui le finanze pubbliche saranno sotto pressione e il Paese assisterà a un forte invecchiamento della popolazione». E proprio sulla trasparenza è finalmente in arrivo la busta arancione che svelerà ai futuri pensionati l’assegno atteso: l’Inps sarà pronto da maggio con un simulatore online dedicato in una prima fase a chi ha meno di 40 anni. Solo nel 2016 il sistema sarà esteso a tutti i 23 milioni di iscritti all’Inps. (riproduzione riservata)