15,2 miliardi di euro i premi raccolti nel 2022, il 42,6% della produzione danni. Cresce l’incidenza delle garanzie accessorie, come furto, incendio e Kasko pari al 23,3% dei premi raccolti nel comparto auto. Aumenta la raccolta delle imprese estere, maggiormente presenti nelle aree più sinistrose. Questo in sintesti quanto emerge dal bollettino IVASS sulle attività assicurative del comparto auto nel 2022.

Analisi del ramo RCA e natanti

I premi del lavoro diretto italiano nei rami RCA e natanti, raccolti nel 2022 da 41 imprese nazionali e rappresentanze di imprese estere con sede legale in uno stato extra SEE,

ammontano a 11,7 miliardi di euro (-2,1% rispetto al 2021).

La produzione della componente obbligatoria del comparto auto (poco più dei tre quarti del comparto) si riduce del 12% dal 2017. L’incidenza del volume premi del ramo RCA e natanti sul totale rami danni continua a calare, attestandosi su una quota del 32,7% (era il 41% nel 2017).

La riduzione del volume dei premi contabilizzati nel 2022 è attribuibile tra l’altro al calo del premio medio (-1,2% rispetto al 2021) per veicolo assicurato, pari a 302,8 euro al netto degli oneri fiscali e parafiscali, e al decremento del numero di veicoli assicurati (-1,0% sul 2021).

Risultano, invece, in aumento i premi lordi contabilizzati nei primi sei mesi del 2023, pari per le imprese vigilate a 6.071 milioni di euro, rispetto ai 5.900 milioni al 30 giugno 2022 (+2,9%). L’aumento è da ascrivere all’incremento dei premi praticati dalle compagnie. Quanto all’andamento dei premi di competenza, si registra una limitata flessione (-0,3% rispetto al primo semestre 2022), per maggiori accantonamenti alla riserva premi.

I costi di gestione

Le spese di gestione sono pari al 21,6% del totale dei premi (expense ratio) e in lieve riduzione rispetto al massimo storico del 21,8% registrato nel 2021. La contrazione delle spese (-3,1% sul 2021) è superiore a quella registrata dai premi contabilizzati. L’incidenza complessiva delle spese di incasso e acquisizione sulle spese di gestione totali, risulta pari al 72,3% nel 2022, in lieve riduzione rispetto al 2021 (72,7%).

Le imprese che utilizzano prevalentemente il canale diretto presentano un expense ratio più basso (17,1%) rispetto agli altri canali (22% per il canale tradizionale e 20,9% per quello bancario/finanziario).

Per l’expense ratio Ivass osserva che:

− il peso percentuale delle provvigioni di acquisizione e di incasso sui premi è più elevato per il raggruppamento che utilizza il canale distributivo tradizionale, mentre è inferiore per il canale diretto;

− l’incidenza delle altre spese di acquisizione sui premi è inferiore per le imprese che si avvalgono principalmente del canale bancario/finanziario e più elevata per il canale diretto;

− l’incidenza delle altre spese di amministrazione sui premi è più elevata per le imprese che si avvalgono prevalentemente del canale bancario/finanziario;

− il rapporto tra spese di liquidazione e i premi di competenza è pari all’8,1%, in crescita rispetto al 2021 (7,3%). L’incidenza delle spese di liquidazione è più alta per le imprese che utilizzano in prevalenza il canale bancario e finanziario (11,2%).

Frequenza e costo medio dei sinistri

I sinistri gestiti con seguito accaduti nel 2022 ammontano a quasi due milioni, in crescita rispetto all’anno precedente (+3,1%), ma al di sotto del 2019 (-15,6%). I veicoli assicurati sono 38,5 milioni e la frequenza sinistri (inclusi gli IBNR) risulta pari al 5,13%, inferiore rispetto al 5,89% nel 2019.

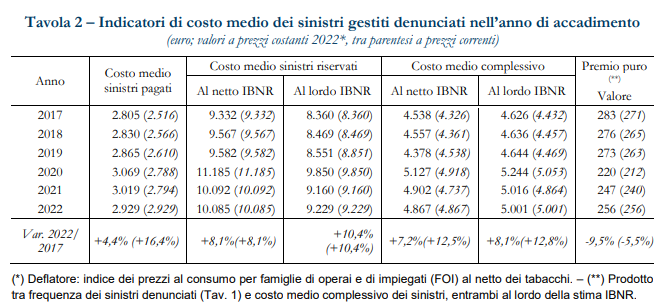

Il costo medio dei sinistri pagati nell’anno di generazione corrente è di 2.929 euro, con un incremento, in termini reali, del +2,2% rispetto al 2019 (+12,2% in termini nominali). Il costo medio dei sinistri accantonati a riserva è pari a 9.229 euro, in crescita del +7,9% rispetto al 2019. Di conseguenza il costo medio complessivo8 raggiunge i 5.001 euro, con un incremento del +7,7% rispetto al 2019 in termini reali (+11,9% in termini nominali), con una crescita dal 2021, in parte a causa dell’inflazione registrata durante il secondo

semestre dell’anno.

Il premio di puro rischio, pari a 256 euro, diminuisce del -6,3% rispetto al 2019 in termini reali (-2,6% in termini nominali) principalmente a causa della riduzione della frequenza

sinistri. Al netto degli effetti di compensazione, il premio puro nel 2022 è in aumento del +7% sul 2021 (in termini nominali), invertendo la tendenza registrata negli ultimi anni.

Nel primo semestre del 2023 si osserva un ulteriore incremento del costo medio dei sinistri (+4,8%), guidato principalmente dall’aumento, seppur contenuto, degli importi pagati. Il fenomeno è comune a tutto il ramo danni (+8,6%). L’andamento viene compensato dall’effetto economico positivo derivante dallo smontamento delle riserve per sinistri accaduti negli anni precedenti.

Le imprese che intermediano i loro contratti prevalentemente tramite il canale diretto presentano un premio puro più elevato (291 euro), a causa dell’aumento della frequenza sinistri.

Principali indicatori tecnici

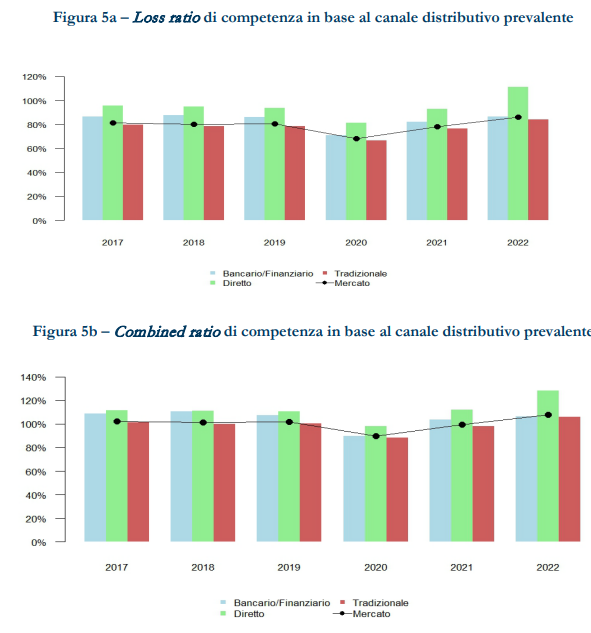

A livello di mercato, il loss ratio e il combined ratio sono pari rispettivamente all’86,2% e al 107,7%, in crescita rispetto all’anno precedente (78,2% e 99,5%) e al 2019 (80,4 % e 101,7%). L’andamento riflette la riduzione dei premi, in contrazione del -4,1% sul 2021, e la contemporanea crescita degli oneri per sinistri del +5,7%.

Per entrambi gli indicatori, il valore più basso si rileva per le imprese che si avvalgono prevalentemente del canale tradizionale (loss ratio pari all’84% e combined ratio al 105,9%). Le imprese che utilizzano in prevalenza la rete distributiva bancaria/finanziaria presentano valori non lontani dal dato di mercato (rispettivamente 86,5% e 106,5%). Le imprese che si avvalgono principalmente del canale diretto presentano un valore del loss ratio e del combined ratio pari al 111% e al 128,5%.

Nel 2022 il saldo di riserva genera un impatto positivo sul saldo tecnico pari a 646 milioni di euro, in aumento rispetto all’anno precedente (472 milioni nel 2021) e corrispondente al 5,5% dei premi di competenza (3,9% nel 2021).

Il loss e il combined ratio complessivi dell’esercizio 2022 sono pari rispettivamente all’80,7% e al 102,2%.

Le imprese che si avvalgono prevalentemente del canale bancario/finanziario presentano il valore più elevato (8,9%), seguite dalle imprese dirette (7,8%) e da quelle tradizionali (5,2%).

Le prime due tipologie di imprese (canali bancari/finanziari e diretti) presentano una eccedenza di accantonamenti a riserva sinistri più consistente.

Il risultato del conto tecnico

Il risultato del conto tecnico, in utile da dieci anni al netto della riassicurazione, registra nel 2022 una perdita pari a 154 milioni di euro (l’1,3% dei premi di competenza). Il dato si confronta con un utile di 694 milioni nel 2021 (5,7% dei premi) e di 641 nel 2019 (4,8% dei premi).

La perdita netta deriva dal saldo tecnico, negativo per 319 milioni di euro (positivo per 389 milioni nel 2021). Il saldo ha risentito del calo dei premi di competenza per 500 milioni e dell’incremento degli oneri relativi ai sinistri per 370 milioni. La riduzione delle spese di gestione (-86 milioni) e il miglioramento del saldo delle altre partite tecniche (+77 milioni) hanno mitigato solo parzialmente il contributo negativo al risultato tecnico lordo del ramo (-188 milioni).

L’evoluzione del saldo tecnico in base al canale distributivo utilizzato in prevalenza dalle imprese presenta un andamento particolarmente negativo per le imprese che intermediano i loro contratti utilizzando il canale diretto (-20,8% nel 2022).

Per passare dal saldo tecnico al risultato tecnico al lordo della riassicurazione, bisogna considerare gli utili degli investimenti del ramo, pari a 131 milioni di euro e in calo rispetto al precedente esercizio. La riduzione è ascrivibile alle turbolenze che hanno caratterizzato i mercati finanziari. L’utile degli investimenti rapportato ai premi di competenza risulta pari all’1,1% (2,9% nel 2021). Le imprese a prevalente canale bancario/finanziario mostrano un indice mediamente superiore (1,6% nel 2022). Il ridotto contributo della gestione finanziaria incide sul risultato tecnico del ramo, nonostante l’apporto positivo derivante dalle cessioni in riassicurazione, pari a 35 milioni.

Nel primo semestre 2023 si osserva, per il complesso della gestione tecnica danni, una forte ripresa della quota dell’utile derivante dalla gestione degli investimenti (da 412 milioni a 1.273 milioni), dovuta all’attenuarsi delle turbolenze che hanno caratterizzato i mercati finanziari nel 2022. Ciò ha un effetto positivo sul risultato del conto tecnico del ramo in esame che torna in utile rispetto alla fine del 2022.

Il risultato tecnico medio per unità di rischio è pari a -4 euro, rispetto ai 18 euro

nell’anno precedente. In media nel 2017-2019, il risultato era pari a 16 euro.

Nella prima metà del 2023 si osserva una inversione di tendenza rispetto al primo semestre 2022. Il risultato tecnico del lavoro diretto al lordo delle cessioni in riassicurazione torna positivo, pari a 132 milioni di euro rispetto alla perdita di 41 milioni del corrispondente periodo dell’esercizio scorso. A fronte di una sostanziale stabilità della raccolta premi di competenza, delle spese di gestione e della contenuta crescita dell’onere dei sinistri di generazione corrente (+2,5%), l’andamento positivo della gestione è determinato da una forte ripresa degli utili degli investimenti finanziari e dal contributo positivo derivante dallo

smontamento delle riserve.

Evoluzione della struttura del mercato RCA

La struttura di mercato nel comparto auto è caratterizzata da un certo grado di dinamicità. A fronte di una riduzione del numero di imprese operanti (-9% rispetto al 2014) nei rami 10 e 12, si osserva una riduzione nella concentrazione del mercato, con l’indice HHI che passa da un valore pari a 1.042 punti nel 2014 a 857 nel 2022 (-16%). Tale tendenza è ascrivibile alla progressiva riduzione delle quote di mercato delle imprese grandi a favore di quelle medio-piccole. Sebbene nel 2022 le prime 5 imprese sottoscrivano la metà dei

contratti complessivamente in vigore, tale quota risulta in riduzione del 10% rispetto al 2014 (56%). Il 68% dei contratti è riconducibile alle prime 10 imprese (74% nel 2014).

Premio medio

Nel 2022 la maggior parte delle imprese (74%) incluse nel perimetro di osservazione ha ridotto i prezzi rispetto al 2021, con una riduzione media del 2,4% (incluse le imprese SEE). Anche in presenza di una riduzione del premio, diverse compagnie hanno registrato una contrazione della propria quota di mercato.

A un aumento dell’1% della quota di mercato è associato un decremento di prezzo medio a livello di compagnia di -22,5%, mentre le imprese che hanno ridotto i prezzi in misura inferiore rispetto al mercato hanno registrato una riduzione della propria quota di mercato.

Struttura di mercato

Nel 2022, le imprese sotto il controllo prudenziale dell’IVASS hanno assicurato 38,5 milioni di veicoli (5,3 milioni le imprese SEE, incluse le imprese operanti in regime di l.p.s). Il numero totale di veicoli risulta complessivamente in crescita (+1,6% sul 2021).

Le imprese vigilate rappresentano la parte preponderante del mercato r.c. auto italiano, con una quota di mercato dell’88% per numero di veicoli-anno e dell’89% in termini di premi contabilizzati. Il peso relativo per raccolta premi e unità di rischio delle imprese SEE (11,0% e 12,0% nel 2022), risulta in forte aumento rispetto al 2021 (rispettivamente +17,0% e +23,7%).

Il peso relativo delle imprese SEE è più che raddoppiato nel 2014-2022 (era 5,0% nel 2014), con un numero di veicoli assicurati in crescita di oltre 3 milioni di unità.

A livello di mercato, il settore autovetture rappresenta il 75% del totale dei veicoli assicurati, seguito da autocarri (9,4%), motocicli (8,1%) e ciclomotori (1,8%). Si osserva anche un certo grado di segmentazione rispetto ai settori. La raccolta delle imprese SEE si concentra prevalentemente sul settore delle autovetture (77%) e dei motocicli (15%), per le imprese vigilate si nota invece, oltre alle autovetture (75%), un peso rilevante del settore autocarri (10%).

Il premio medio praticato dalle imprese SEE risulta pari a 271 euro, in diminuzione rispetto al 2021 (-9,5%).

Le imprese vigilate presentano un premio medio pari 303 euro, in diminuzione dell’1,2%.

La riduzione del premio medio, in particolare per le imprese SEE, riflette l’incremento osservato nelle unità di rischio (+26,1% sul 2021), superiore all’aumento registrato dalla raccolta premi (+15,3% sul 2021).

La frequenza sinistri risulta pari al 5,1%, stabile rispetto al 2021, per entrambe le tipologie di imprese.

Nonostante la piena riprese della attività produttive e della circolazione dei veicoli, la frequenza sinistri si colloca al di sotto del 6,4% nel 2019.

La divergenza del premio puro tra i due gruppi di imprese deriva prevalentemente dall’andamento del costo medio, che rappresenta il valore degli importi pagati e/o messi a riserva dalle imprese per i sinistri avvenuti nell’esercizio di riferimento. Dal 2019 si evidenzia un sostanziale scostamento tra le imprese vigilate e SEE in termini di importi riservati. Nel 2022 il differenziale raggiunge i 1.552 euro (il 20,2% in termini relativi).

Nel 2022 le imprese SEE hanno rilevanti quote di mercato in diverse province, in particolare del Centro, Sud e Isole. In queste aree geografiche la quota di mercato di queste compagnie raggiunge anche il 25% (24,9% Firenze; 23,5% Palermo).

La frequenza sinistri in tali province è mediamente superiore alla media nazionale, con valori superiori al 6% al Centro, Sud e Isole (8,4% Napoli; 7,7% Potenza).