di Leo Vanni

Confermati i rumor di San Silvestro sul passaggio del ceo Mario Greco alla guida di Zurich, da parte di molti azionisti e investitori c’è incertezza sul corso del titolo Generali , che ha sofferto nei giorni immediatamente successivi all’annuncio del non rinnovo del mandato al manager napoletano.

Ma in borsa il top business talent (secondo la definizione del Financial Times) ha effettivamente performato alla grande? Nella tabella 1 pubblicata in questa pagina c’è un confronto del rendimento lordo realizzato per l’azionista a partire dall’inizio del mandato di Greco fino al 31 dicembre del 2015, quindi prima della crisi dei mercati di gennaio. Come si può notare, è preso in considerazione un pari investimento in Generali , Allianz , Axa o Zurich dalla data del 31 luglio 2012 a fine dicembre 2015 (incassando i dividendi lordi e nell’ipotesi di assenza di ogni possibile imposizione fiscale). I numeri riportati nella prima colonna indicano il tasso di rendimento annuo prodotto da ognuno dei tre investimenti, mentre la colonna di destra mostra il rendimento totale di periodo ottenuto. Il risultato: 1.000 euro investiti in Assicurazioni Generali sono diventati 1.774,8 euro, mentre gli stessi euro investiti in azioni Allianz e Axa sono diventati rispettivamente 2.222,2 e 2.788,2 euro. Ancora, tale importo investito in Zurich Insurance Group è diventato 1.421,2 euro.

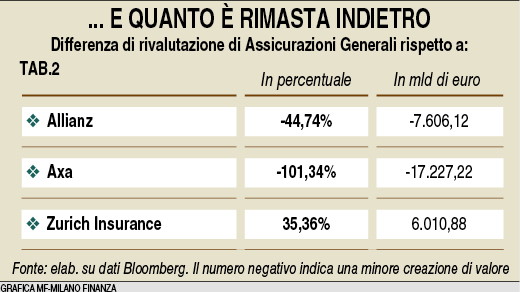

La differenza di valore prodotta nel periodo dalle tre alternative considerate rispetto all’investimento in azioni di Assicurazioni Generali (nel calcolo è stata utilizzata la capitalizzazione di mercato della compagnia assicurativa triestina, che nell’estate del 2012 era prossima ai 17 miliardi di euro) è riassunta nella tabella 2 pubblicata in pagina.

Perché Generali ha nettamente sottoperformato rispetto ai tradizionali competitori-comparables in Europa, superando (di poco) soltanto Zurich, ossia il gruppo svizzero che pagava il suo ceo il doppio di Greco e che ora ha strappato a caro prezzo il manager del Leone? Una prima possibile chiave di lettura (rilevata anche da un’analisi pubblicata su ilsussidiario.net) mette in relazione l’incremento di capitalizzazione prodotto nel periodo (circa 8 miliardi di euro) essenzialmente con il restringimento degli spread di rendimento tra il Btp e la curva swap avvenuto nel periodo compreso tra l’estate del 2012 e la fine del 2015. La discesa dello spread tra Btp e swap dai 382 punti base iniziali ai 78 punti base finali ha incrementato il valore attuale dei contratti in essere presso il gruppo in misura quasi identica alla variazione di capitalizzazione.

I dati della tabella 3 mostrano le capitalizzazioni di mercato dei diversi emittenti a data recente, la dimensione del reddito operativo certa più recentemente pubblicata, il multiplo di valutazione rispetto al reddito operativo e il combined ratio di ogni emittente (indice che misura l’ efficacia del lavoro assicurativo nei rami Danni, ma anche la diversa gradazione di prudenza nella riservazione da parte della compagnia).

Guardando a questi numeri da soli, si ritrova qualcosa di analogo a quanto osservato precedentemente: il multiplo di valutazione che il mercato associa alle azioniGenerali è il più basso nel campione usato per il confronto, il che indica una minore fiducia dell’ investitore quando approccia la compagnia assicurativa italiana (solo a titolo di esempio: se l’ investitore dimostrasse verso Assicurazioni Generali la stessa fiducia che mostra oggi per Axa , la capitalizzazione del Leone raggiungerebbe quota 28,7 miliardi di euro, consentendo ai suoi azionisti di avere in tasca quasi 5 miliardi di euro in più). La minore fiducia è solitamente associata a una superiore presenza di redditi straordinari (non ripetibili)

La storia non cambia se si allunga ancora lo spettro di osservazione. Il grafico in pagina (fonte Bloomberg) mostra l’evoluzione del valore di 1.000 euro investiti in azioni Axa e li mette a confronto con gli stessi euro investiti in azioni Generali nel periodo che va dal 31 luglio 2009 al 31 dicembre 2015. Il periodo inizia nel 2009 per mostrare gli effetti prodotti sui due titoli dalla crisi dei mutui subprime americani, gli effetti prodotti dalla crisi della zona euro (il cui culmine, come ricordiamo, si ha alla fine del 2011) e gli effetti della gestione Greco, iniziata inGenerali nell’estate del 2012. Dal grafico emerge che la crisi del 2009 fu ben affrontata da Generali , in confronto con Axa : gli azionisti del Leone in altre parole hanno beneficiato dall’avere detenuto il titolo, che nel periodo ha prodotto il migliore rendimento complessivo. Idem per il periodo della crisi dell’Eurozona: scorrendo lungo l’asse del tempo, osserviamo che la differenza di performance tra Axa e Generali si è annullata tra il 2010 e il 2012, quindi i due titoli hanno offerto lo stesso risultato ai loro azionisti nelperiodo il cui culmine è stato alla fine del 2011. Dall’estate del 2012, quando Greco prese le redini del Leone, l’andamento tra i due titoli ridiventa divergente, questa volta però a danno di Generali . La performance statistica registrata a oggi, sotto la campana che descrive una distribuzione normale di eventi, si trova all’estremo storico corrispondente al massimo di performance goduta dall’azionista Axa e quindi al minimo per l’azionista Generali . La lettura delle performance 2009-2015 racconta dunque che dal 2012, momento di insediamento di Greco, è successo qualcosa che ha pesato negativamente più di ogni altro evento. (riproduzione riservata)