di Paola Valentini

Nel 2014 c’è stata una diminuzione della propensione al risparmio delle famiglie italiane a vantaggio della ripresa dei consumi. Ma contemporaneamente la ricchezza finanziaria lorda è aumentata ancora grazie all’incremento dei prezzi delle attività finanziarie (per il buon andamento dei mercati), passando dai 3.896 miliardi del 2013 ai 3.933 miliardi di euro di fine 2014.

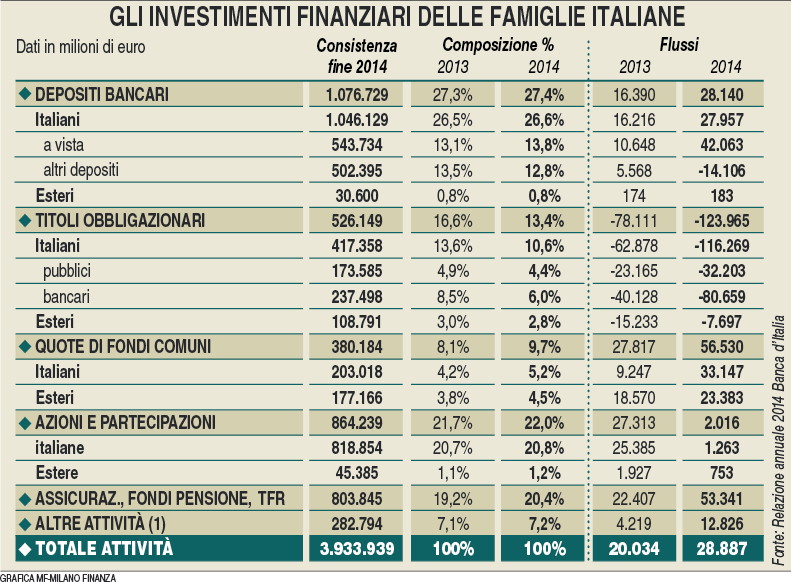

Si tratta comunque di un valore sostanzialmente stabile e pari a 3,6 volte il reddito disponibile, multiplo superiore a quello medio dell’area euro (3,3) e inferiore a quelli del Regno Unito (5,1) e degli Stati Uniti (5,2). Quanto alle scelte di investimento delle famiglie, sono risultati in forte aumento i flussi in uscita dai titoli di Stato e dai bond bancari, mentre hanno registrato un notevole incremento la raccolta dei prodotti di risparmio gestito e assicurativi e i depositi bancari. Nel frattempo sono rallentati gli acquisti di azioni, scesi dai 27,8 miliardi del 2013 (di cui 25 miliardi in titoli italiani) ai 2 miliardi di euro del 2014 (di cui 1,2 miliardi in titoli italiani). È la fotografia scattata dalla relazione annuale 2014 della Banca d’Italia presentata ieri in occasione dell’assemblea annuale dell’istituto di Via Nazionale.

Si tratta comunque di un valore sostanzialmente stabile e pari a 3,6 volte il reddito disponibile, multiplo superiore a quello medio dell’area euro (3,3) e inferiore a quelli del Regno Unito (5,1) e degli Stati Uniti (5,2). Quanto alle scelte di investimento delle famiglie, sono risultati in forte aumento i flussi in uscita dai titoli di Stato e dai bond bancari, mentre hanno registrato un notevole incremento la raccolta dei prodotti di risparmio gestito e assicurativi e i depositi bancari. Nel frattempo sono rallentati gli acquisti di azioni, scesi dai 27,8 miliardi del 2013 (di cui 25 miliardi in titoli italiani) ai 2 miliardi di euro del 2014 (di cui 1,2 miliardi in titoli italiani). È la fotografia scattata dalla relazione annuale 2014 della Banca d’Italia presentata ieri in occasione dell’assemblea annuale dell’istituto di Via Nazionale.

Numeri alla mano, nel 2014 gli acquisti netti di attività finanziarie sono aumentati passando dai 20 miliardi del 2013 a 28,8 miliardi. Una cifra, quest’ultima, che sintetizza i vari movimenti di investimento e disinvestimento operati dalle famiglie italiane che hanno prodotto modifiche sostanziali dei portafogli. La Banca d’Italia sottolinea che «è proseguita la ricomposizione del portafoglio delle famiglie, sospinta dalla ricerca di rendimenti più elevati in presenza di un basso livello dei tassi di interesse: una parte rilevante di obbligazioni bancarie e di titoli di Stato è stata sostituita con strumenti del risparmio gestito come quote di fondi comuni, soprattutto italiani, e prodotti assicurativi. Dalla relazione annuale emerge infatti che i titoli obbligazionari italiani hanno registrato flussi negativi per 116,2 miliardi (in rosso per 7,6 miliardi i titoli esteri), il doppio dei deflussi registrati nel 2013 (-62 miliardi). Di questi, ben 80,6 miliardi sono relativi a bond bancari, anche in questo caso il doppio rispetto ai -40,1 miliardi del 2013, e 32,2 miliardi si riferiscono ai titoli di Stato (-23,1 miliardi nel 2013). Mentre nei fondi comuni sono entrati 56,5 miliardi (in crescita dai 27,8 miliardi del 2013), di cui 33,1 miliardi relativi a prodotti italiani, i quali hanno superato la raccolta dei fondi esteri (23,3 miliardi) dopo anni di supremazia di questi ultimi. In effetti lo scorso anno c’è stato un boom della raccolta dei fondi comuni, soprattutto di quelli collocati agli sportelli delle banche italiane, e quindi dal dato di Banca d’Italia si può dedurre che proprio le obbligazioni bancarie in scadenza sono state incanalate verso i prodotti di risparmio gestito. Gli istituti di credito infatti hanno riscoperto, dopo anni di disaffezione, il business dell’asset management in una fase in cui i margini dell’attività tradizionale di prestito sono in calo. La relazione di Banca d’Italia conferma anche che le famiglie italiane stanno aumentando il peso in portafoglio dei prodotti assicurativo-previdenziali: polizze Vita e fondi pensione (incluso il Tfr) hanno registrato una raccolta di 53,3 miliardi dai 22,4 del 2013.

Non si è invece osservata una riduzione della quota di ricchezza detenuta in attività liquide a scopi precauzionali (circolante e depositi). Anzi, i depositi bancari hanno ricevuto flussi per 28,1 miliardi nel 2014 a fronte dei 16,3 del 2013, con un gran balzo in avanti dei depositi a vista (+42 miliardi contro i +10,6 del 2013) e con una caduta in territorio negativo degli altri depositi (flussi in uscita per 14,1 miliardi contro i +5,5 miliardi del 2013). Tra questi ultimi ci sono i depositi vincolati a scadenza, il cui appeal negli ultimi mesi sta diminuendo per via di rendimenti in netto calo in scia alla discesa dei tassi. A fine 2014 i depositi non a vista avevano consistenze per 500 miliardi; una somma ingente che potrebbe prendere, almeno in parte, altre destinazioni nel momento in cui il vincolo scade ovvero nella maggior parte dei casi dopo 12-24 mesi. Per ora il risparmio gestito e le polizze hanno intercettato i flussi in uscita dalle obbligazioni bancarie e dai titoli di Stato. Ma a fare la differenza sarà appunto la capacita di riuscire ad attirare i flussi in uscita dai conti di deposito una volta che i vincoli arriveranno a scadenza. (riproduzione riservata)